Quelques précisions, compléments et corrections s’imposent encore au sujet de ces problèmes de liquidités en dollars des banques de la zone euro…

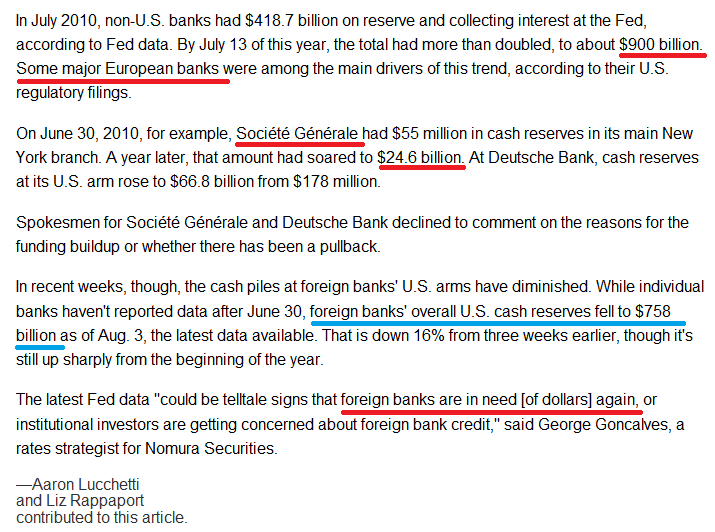

Un article du 18 août du Wall Street Journal de David Enrich et Carrik Mollenkamp, Fed Eyes European Banks, rapporte que des banques étrangères, essentiellement européennes avaient 900 milliards de dollars de liquidités en réserve le 13 juillet (aux Etats-Unis), empruntés auprès de fonds monétaires et replacés auprès de la Fed, afin de pouvoir faire face à tout moment à un éventuel défaut de paiement en devises…

Document 1 :

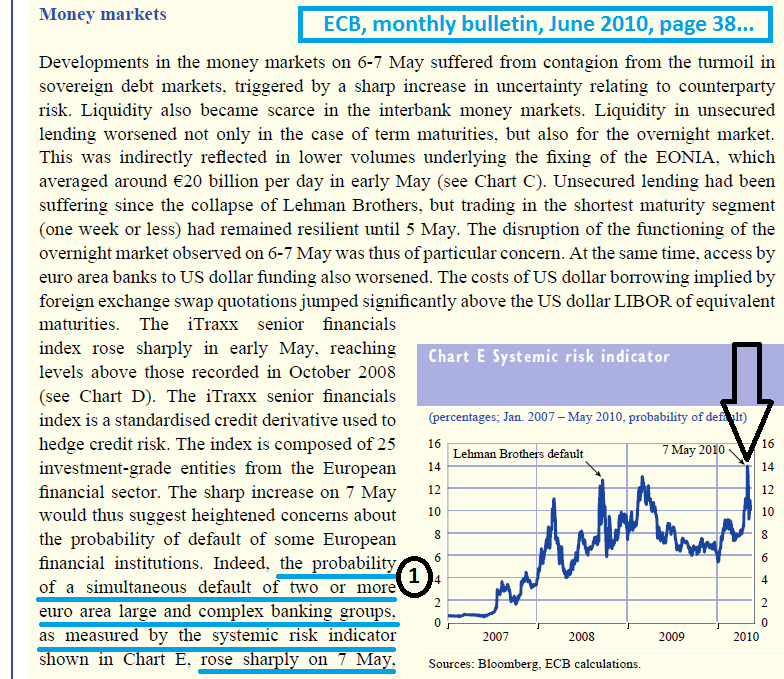

… ce qui s’est passé début mai 2010 comme l’a écrit la BCE,

Document 2 :

Ces réserves considérables inquiètent beaucoup les gens de la Fed car elles révèlent que les dirigeants des banques de la zone euro n’ont absolument plus confiance entre eux et plus de réserves en devises.

Ils comptent sur les Américains pour se procurer des dollars (qu’ils n’ont pas pu gagner par leur activité normale), ce qui peut ne pas se produire car les fonds monétaires commencent à se méfier de ces emprunteurs qui peuvent être insolvables d’un moment à l’autre : le montant des réserves est tombé à 758 milliards de dollars au 3 août.

En cas de défauts de paiements provoquant la chute des dominos euro-zonards, tout ce système s’effondrerait et risquerait de provoquer des dommages importants aux Etats-Unis.

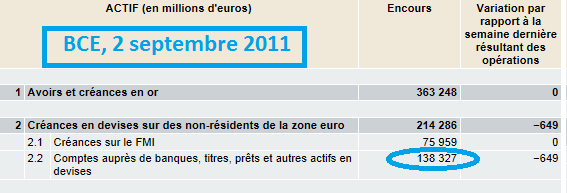

La BCE serait totalement incapable de faire face à cette situation avec des réserves disponibles en dollars qui se montaient à 138 milliards seulement au 2 septembre,

Document 3 :

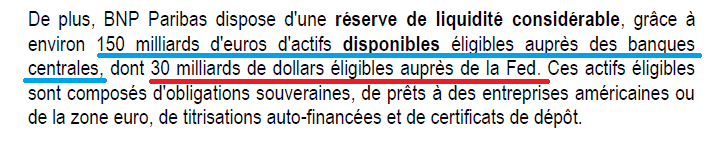

Dans ce cadre, le communiqué dithyrambique de BNP du 7 septembre est surréaliste en prétendant qu’elle peut disposer d’une capacité d’emprunt de… 150 milliards d’euros auprès de banques centrales…

Document 4 :

… dont 30 milliards de dollars auprès de la Fed, ce qui est totalement impossible.

En effet, une banque relevant du contrôle de la Banque de France ne peut emprunter des euros ou des dollars qu’auprès de sa banque centrale et non pas auprès d’une banque centrale d’un autre pays !

Il est effarant que les dirigeants d’une banque de cette importance, la plus grande du monde par le montant de son bilan, aient pu faire cette erreur monumentale qui les décrédibilise complètement.

En effet, dans le cadre du système mondial des banques centrales, chacune d’elles doit avoir une position nette équilibrée par rapport aux autres en gérant les banques commerciales qui sont sous leur propre contrôle et qui doivent toutes avoir tous les jours une position nette créditrice vis-à-vis d’elles, cf. un article que j’ai écrit à ce sujet.

En cas de risque de défaut de paiement en dollars de BNP, la seule solution sera d’en emprunter auprès de la Banque de France, c’est-à-dire de la BCE qui n’aura pas assez de dollars. Elle sera alors obligée d’en emprunter auprès de la Fed.

Dans ce cas, ce sont in fine les contribuables américains qui prêteront des dollars aux contribuables euro-zonards. En aucun cas, la Fed ne peut engager les dollars des contribuables américains pour les prêter à une banque étrangère.

Les Français comprendront alors, trop tard, qu’ils ont été complètement fous de laisser faire les dirigeants de leurs Gos banques.

Ce sera alors la fin de la partie.

Cliquer ici pour lire l’article du Wall Street Journal et cliquer ici pour lire le communiqué de BNP du 7 septembre.

Christine Lagarde craint le pire… L »économie mondiale entre dans une « nouvelle phase dangereuse ».

Tous aux abris !

http://www.cnbc.com/id/44450547

Oui : Bécassine parle !

http://www.zerohedge.com/news/its-official-stark-gone

Après WEBER, c’est STARK qui quitte le navire !!

Bravo à Jean-Claude le Tricheur

La BCE se déchire sur la stratégie pour sauver l’euro.

Le feu gagne la caserne de pompiers. La Banque centrale européenne (BCE), qui lutte depuis dix-huit mois pour éteindre l’incendie ravageant les pays endettés de la zone euro, se déchire maintenant au grand jour. Le chef économiste de l’institution, Jürgen Stark, a démissionné vendredi avec fracas de son poste… trois ans avant la fin de son mandat !

Officiellement pour des raisons personnelles, cette démission marque le spectaculaire désaccord de l’économiste avec la stratégie de la BCE, dont il est un membre influent du directoire. Après le départ retentissant d’Axel Weber en mai dernier, Jürgen Stark est le deuxième Allemand de poids à claquer la porte de la banque basée à Francfort. La réaction des marchés a été à la mesure du choc : l’euro a chuté, atteignant un plus bas depuis février à 1,3650 dollar et les obligations d’État italiennes se sont envolées à 5,37 %.

Cette dernière réaction n’est pas anodine : c’est probablement la décision de voler au secours de l’Italie et l’Espagne, prise le 8 août dernier en pleine tempête financière, qui a achevé de diviser le conseil de la BCE. Jürgen Stark était notoirement opposé à cette action, rejoint en cela par le patron de la Bundesbank, Jens Weidmann, ou encore le Néerlandais Klaas Knot.

«Depuis mai 2010, les Allemands sont contre le rachat de dette souveraine par la BCE», rappelle Bruno Cavalier, économiste chez Oddo Securities. Cette décision de politique non conventionnelle consiste pour la banque centrale à acheter sur le marché des obligations d’État, afin de soutenir leur cours et permettre aux pays attaqués de continuer à emprunter. Mais ce faisant, la BCE rompt avec deux dogmes intangibles aux yeux de l’orthodoxie allemande : elle donne l’impression de cautionner les dérives budgétaires des États et surtout, en monétisant la dette, elle rajoute des liquidités sur le marché, prenant le risque de générer des tensions inflationnistes, alors même que son unique mandat consiste à lutter contre l’inflation.

Conscient des reproches qui lui sont faits, le président de la BCE s’était vivement emporté jeudi : «Nous avons assuré la stabilité des prix de manière impeccable – impeccable ! – et j’aimerais bien entendre des félicitations pour une institution qui a apporté pendant treize ans la stabilité des prix à l’Allemagne», a martelé Jean-Claude Trichet. Un éclat de voix inhabituel qui a peut-être précipité le départ de Jürgen Stark.

Au-delà des querelles internes à la BCE, cette démission est un signe supplémentaire du désarroi des Européens face à la crise de la dette. «L’histoire s’accélère, mais l’Europe n’a toujours pas résolu la question principale : comment couper la contamination qui vient de Grèce et qui gangrène tous les autres pays ?», résume Bruno Cavalier.

Au plan politique, les tensions s’accroissent. Lundi, le président de la Commission, José Manuel Barroso, se rendra à Berlin pour rencontrer la chancelière Angela Merkel. Il s’agit officiellement d’un «échange de points de vue privés». Mais, selon un sondage de la chaîne de télévision ZDF, trois Allemands sur quatre sont aujourd’hui opposés à un élargissement du plan de sauvetage pour les pays surendettés de la zone euro.

Or ils ne sont pas les seuls. Après les Pays-Bas, qui évoquaient ouvertement jeudi la sortie de la Grèce de l’euro, les Finlandais dénonçaient vendredi le manque de discipline budgétaire dans l’Union. Le premier ministre finlandais, Jyrki Katainen, estime que ses concitoyens sont «troublés par l’injustice provenant du fait que tout le monde dans l’union monétaire n’applique pas les règles du jeu acceptées». Et le parti des Vrais Finlandais, qui talonne désormais la Coalition nationale pro-européenne, veut aussi qu’Athènes sorte de la zone euro, estimant que ce sont les autres membres de l’Union, aux finances plus saines, qui vont payer les pots cassés. Helsinki a «crevé de faim pour sortir de la crise sans aide», d’où son ressentiment résume un politologue. Mais la Grèce est aussi un obstacle pour l’Irlande, qui s’inquiète par ricochet de ne plus pouvoir revenir sur les marchés à cause d’Athènes.

http://www.lefigaro.fr/conjoncture/2011/09/09/04016-20110909ARTFIG00668-la-bce-se-dechire-sur-la-strategie-pour-sauver-l-euro.php

Je ne crois pas qu’il soit impossible a un groupe francais de se refinancer aupres de la fed a partir du moment ou il detient des filiales regulees aux U S (ce qui est le cas de BNPP). Cela n’enleve cependant rien a la realité du probleme actuel de refinancement en $.

Je comprends parfaitement ce qui est dit ici. Mais je ne comprends pas pourquoi l’éventualité de payer une dette en $ ne pourrait pas se faire en €.

Il est très curieux qu’une pseudo-théorie monétaire et économique affirme d’un côté que « peu importe la monnaie » quand il s’agit de faire gober aux uns et aux autres qu’une monnaie n’est qu’un moyen d’échange « comme un autre », et que donc un détenteurs de dollars peut investir en Europe ou en Chine comme ça lui plaît, et qu’au moment de devoir payer une avance faite en $ on refuserait à ce moment là d’accepter des €.

Après on tord le cou à la théorie pour justifier de son incohérence en invoquant des principes qui eux n’avaient pas été édictés au commencement pour justifier que ceci est possible et cela impossible au moment où ça arrange une partie priviligiée.

Alors qu’un modèle correctement conçu ne fonctionne pas ainsi. Et quand quand on modèle incorrect arrive à l’inéluctable de sa propre contradiction et incohérence, alors je juste et le vrai est de déclarer qu’étant incorrect dès le commencement, il est nul et non-avenu.

Bonjour,

Merci pour vos articles toujours très intéressants.

Je vous recommande de jeter un oeil à ceci:

http://www.bloomberg.com/data-visualization/federal-reserve-emergency-lending/#/overview/?sort=nomPeakValue&group=none&view=peak&position=0&comparelist=&search=

Nb: il est possible de sélectionner des banques et de comparer leurs emprunts auprès de la FED dans la durée.

Samedi 10 septembre 2011 :

Les notes de trois banques françaises menacées de dégradation par Moody’s.

BNP Paribas, Crédit agricole et Société générale se préparent à une possible dégradation dans les prochains jours par Moody’s de leur note de crédit, l’agence de notation devant achever mi-septembre l’examen des notations des trois banques françaises. En pleine tempête boursière, un abaissement des notes par Moody’s sera un nouveau coup dur pour les trois banques qui s’efforcent de rassurer les investisseurs sur leur capacité à se refinancer et dont les capitalisations boursières ont lourdement chuté depuis le début de l’année.

Plusieurs sources proches du dossier ont indiqué à Reuters s’attendre à une décision «imminente» de Moody’s qui avait placé le 15 juin 2011 les notes de crédit des trois banques françaises sous surveillance avec perspective négative en raison de leur exposition à la Grèce.

«La décision est imminente», a dit une source parisienne sous couvert d’anonymat. «Ce sera probablement une dégradation mais ce n’est pas encore certain.» «On arrive à la fin des trois mois de mise sous surveillance», a ajouté une autre source à Paris. Ni Moody’s, ni les trois banques n’ont toutefois souhaité faire de commentaire sur le sujet.

L’agence de notation, qui avait assorti en juin sa mise sous surveillance d’une perspective négative, avait clairement ouvert la voie à une dégradation des notes de crédit. Avec la crise de la dette publique au sein de la zone euro, à laquelle les Européens peinent à répondre, les investisseurs sont de plus en plus inquiets pour la solidité du système bancaire européen. La situation est devenue telle qu’une sortie de la Grèce de la zone euro est ouvertement évoquée par de hauts responsables politiques en Allemagne et aux Pays-Bas.

Révélateur des craintes des marchés sur l’issue de cette crise, l’indice bancaire européen a chuté de 35%. Les banques françaises sont en première ligne. La Société générale a vu sa capitalisation boursière fondre de 56% depuis le 1er janvier. Celle de BNP et du Crédit agricole de 37% et 43% respectivement.

Certains analystes relativisent toutefois la portée de la mise sous surveillance le 15 juin des trois banques françaises par Moody’s, en rappelant que les deux autres agences de notation, Standard & Poor’s (S&P) et Fitch, leur attribuaient déjà des notes plus basses. Il reste à connaître l’ampleur de l’abaissement des notes de crédit des trois banques sous surveillance.

Moody’s avait indiqué envisager d’abaisser d’un cran les notes de BNP Paribas et du Crédit agricole, et de deux crans la Société générale. L’agence avait toutefois ajouté que l’examen de la structure financière et des résultats des trois groupes bancaires pourraient contrebalancer sa décision.

Pour la dette senior, Crédit agricole SA, véhicule coté de la Banque verte, est actuellement noté «Aa1» par Moody’s, BNP Paribas et Société générale sont à «Aa2». L’échelle de notation de Moody’s va de «Aaa» (grande qualité de signature) à «C» (situation proche d’un défaut). S&P attribue les notes «AA» avec perspective négative à BNP et «A+» avec perspective stable pour Crédit agricole et SocGen. Fitch est de son côté à «AA -» avec perspective stable pour BNP et Crédit agricole et «A+» avec perspective stable pour Société générale.

Même si elles ont appliqué une décote de 21% sur la dette publique grecque qu’elles ont dans leurs comptes, les trois banques ont encore environ six milliards d’euros de dette souveraine grecque.

Crédit agricole et Société générale ont de surcroît des filiales dans le pays, avec respectivement Emporiki et Geniki.

Surtout, une controverse est apparue fin août sur la valorisation des titres de dette grecque par certaines banques françaises.

L’IASB, l’organisme chargé de fixer les normes comptables internationales, a reproché à certains établissements financiers, sans toutefois les nommer, d’avoir valorisé leurs créances sur l’Etat grec selon des méthodes internes de valorisation plutôt qu’en ayant recours aux prix de marché, ce qui aurait permis aux banques de passer des dépréciations moins lourdes dans leurs comptes.

http://www.20minutes.fr/article/784670/notes-banques-francaises-menacees-degradation-moody