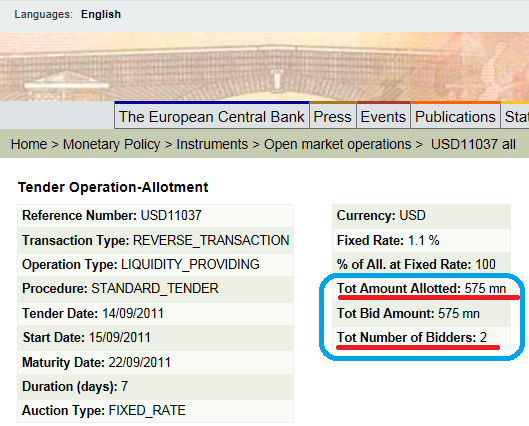

Aujourd’hui, mercredi 14 septembre, la BCE vient d’annoncer que 2 banques de la zone euro lui ont demandé 575 millions de dollars afin de ne pas être en défaut de paiement en dollars, ce qui confirme ce que j’ai écrit à ce sujet précédemment.

Cliquer ici pour lire cette annonce.

Merci pour ce travail d’investigation sans relache. Vous êtes bien le seul à avoir la lucidité de la situation actuelle.

Ce déficit en dollar trouve son explication dans votre précédent billet et l’on voir bien que le vortex du déficit en devises n’est pas prêt de s’affaiblir.

Nous parlons sans arrêt de la Grèce, mais comme vous le soulignez le pb n’est finalement pas vraiment celui du déficit public Grec, mais bien du déficit de la balance des paiements des Piigs. Avec un épicentre du siphon à dollars se situant plutôt en France.

Tout cela couve sous l’ignorance crasse des politques, des journaleux et pseudo experts. Même les américains n’envisagent pas encore la réalité, tellement elle est effrayante (à part quelques blogs comme zerohedge).

J’avais indiqué à mes amis partant en Grèce cet été, qu’il leur faudrait emporter de quoi payer tous leurs frais sur place avec de l’argent liquidide, pour cause de bank run , de credit crunch et globalement de fuite des capitaux. Je ne me suis manifestement pas trompé, puisqu’apparemment, les distribiteurs à billet étaient à sec, et les grecs n ‘acceptaient pas les cartes de credit…

Lorsque le cash disparaît dans une zone, la vélocité de la monnaie s’effondre, on assiste donc à un recul massif du PIB mécaniquement.

Cet assèchement en dollar dans la zone euro, va ralentir l’activité économique pour les entreprises européennes qui empruntent en dollar et ne trouveront aucun prêteur.

En ooutre les banques vont céder des paquets d’actifs pour se deleverager, ce qui est déflationniste à court terme. Si on rajoute à cela les sorties de cash de la zone euro pour fuir le tsunami, on va effectivement avoir un pib fortement négatif pour les temps à venir.

Mercredi 14 septembre 2011 :

Grèce : «Le risque de contagion est énorme» selon la Commission européenne.

«Une restructuration ordonnée de la dette grecque relève de l’illusion», a estimé mercredi le directeur général aux affaires économiques et monétaires de la Commission européenne, Marco Buti. «Le risque de contagion de la crise est énorme», a-t-il ajouté.

«Il y a deux illusions autour de la Grèce. La première, c’est qu’elle est en mesure de procéder à une restructuration ordonnée», a-t-il dit à propos du programme décidé fin juillet consistant à échanger des titres obligataires détenus par le secteur privé. «Il y a eu des difficultés, mais c’est la bonne direction», a-t-il toutefois concédé.

La seconde illusion, de l’avis de Marco Buti, est de penser que la crise grecque peut être contenue à l’intérieur de ses frontières. «Le risque de contagion est énorme», a-t-il dit.

http://www.20minutes.fr/ledirect/787018/grece-risque-contagion-enorme-selon-commission-europeenne

Et la BCE s’est apparemment tournée vers la FED pour un accord de swap en $ équivalent …

A suivre dans la stat Fed H.4.1 jeudi

Je te prête, tu me prêtes, nous prêtons…Tout va bien

« We can no longer borrow dollars. U.S. money-market funds are not lending to us anymore, » a bank executive for BNP Paribas, who declines to be named, told me last week. « Since we don’t have access to dollars anymore, we’re creating a market in euros. This is a first. . . . we hope it will work, otherwise the downward spiral will be hell. We will no longer be trusted at all and no one will lend to us anymore. »

http://online.wsj.com/article/SB10001424053111904353504576566191261182836.html?mod=googlenews_wsj

Avons nous l’historique des demandes des banques européennes de Dollars a la BCE?

La taille de bilan des banques européennes dépasse en moyenne pour chacune d’elles la dizaine de milliard d’euros, Donc 500 millions de USD pour 2 banques ca fait 225 millions USD par banque et ca fait 165 millions d’euros. Qu’est ce qui vous permet d’affirmer de manière péremptoire qu’elles évitent un défaut de paiement?

Mercredi 14 septembre 2011 :

Espagne : Fitch abaisse la note de cinq régions dont la Catalogne.

L’agence de notation financière Fitch Ratings a abaissé mercredi la note de cinq régions espagnoles, dont la puissante Catalogne, s’inquiétant de la forte augmentation de leur endettement, alors que l’Espagne peine à sortir de la crise économique.

Le fort degré d’autonomie des 17 régions espagnoles est une source d’inquiétudes pour les marchés, qui craignent que leur endettement ne compromette l’objectif du gouvernement de réduire son déficit à 6 % du PIB en 2011 (dont 4,8 % de déficit budgétaire), puis 3 % en 2013, après 11,1 % en 2009.

http://www.romandie.com/news/n/_ALERTE___Espagne_Fitch_abaisse_la_note_de_cinq_regions_dont_la_Catalogne140920111509.asp

Les Suisses sont les plus riches au monde, loin devant les Etats-Unis et le Japon, mais la croissance de la richesse a été la plus forte dans les pays émergents où de plus en plus de personnes accèdent à la classe moyenne, selon une étude publiée mercredi. Les Helvètes ont accumulé en 2010 des actifs financiers bruts de 207.393 euros par habitant, soit une croissance de 4,2%.

Les Etats-Unis arrivent deuxième avec des actifs bruts de 111.897 euros par personne et le Japon troisième avec 111.598 euros, selon un classement établi dans cinquante pays par l’assureur allemand Allianz. La France ne se classe que 15e avec 63.774 euros, tout de même devant l’Allemagne, 17e avec des actifs bruts par personne de 60.123 euros.

Au niveau mondial, les actifs financiers bruts ont progressé l’année dernière de 6,2% à 95.300 milliards d’euros, dépassant pour la première fois le niveau d’avant la crise financière de 2007. Mais alors que les pays industrialisés ont affiché une croissance en moyenne à un chiffre — voire même en recul pour l’Irlande, l’Italie et l’Espagne –, les pays émergents ont enregistré une hausse à deux chiffres de leurs avoirs.

« Les économies émergentes d’Asie, d’Amérique latine et d’Europe de l’Est ont réalisé des taux de croissance à deux chiffres sur la dernière décennie », a précisé Allianz. De plus en plus de foyers dans ces régions réussissent à s’établir dans la classe moyenne, dont le revenu par personne s’établit entre 6.000 et 36.200 euros. « Entre-temps, 300 millions de personnes dans les pays émergents et en développement appartiennent à la classe moyenne aisée », selon l’étude.

http://www.lefigaro.fr/flash-actu/2011/09/14/97001-20110914FILWWW00595-les-suisses-les-plus-riches-au-monde.php

Grèce : ATEbank solliciterait une aide

Avec Reuters Publié le 14/09/2011 à 17:48

La banque ATEbank, contrôlée par l’Etat grec, a annoncé mercredi que si les retraits continuaient, elle aurait recours à l’Assistance d’urgence à la liquidité (ELA). L’Assistance d’urgence à la liquidité (Emergency Liquidity Assistance, ELA) est une des options à la disposition de la zone euro pour maintenir les banques grecques à flot au cas où le pays ferait défaut sur sa dette souveraine.

La banque centrale européenne (BCE) la définit comme un soutien des banques centrales dans « des circonstances exceptionnelles et au cas par cas à des marchés ou des institutions temporairement à court de liquidité. » Les prêts sont attribués à la discrétion des banques centrales nationales bien qu’ils doivent être approuvés par la BCE.

ATEbank a annoncé une baisse de 12,5% sur un an des dépôts lors de ses résultats du premier semestre.

Et le marché a fait mine de ne rien voir…dingue !