O miracle : notre Gos banque BNP-Paribas vient de publier son bilan pour ce dernier trimestre !

Document 1 :

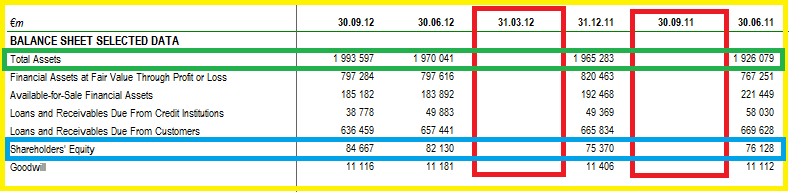

C’était la seule grande banque dans le monde qui ne publiait pas ses comptes trimestriels (comme le rappelle un récapitulatif du tableur Excel publié par BNP), ce qui est contraire aux règles, donc sanctionnable et condamnable mais jamais condamné, évidemment !

Document 2 :

A ma connaissance, j’ai été le seul à relever cette irrégularité et il est plus que fortement possible que les grosses têtes de cette Gos banque y aient réagi positivement comme l’ont fait précédemment les mécanos de la Générale dans des circonstances analogues.

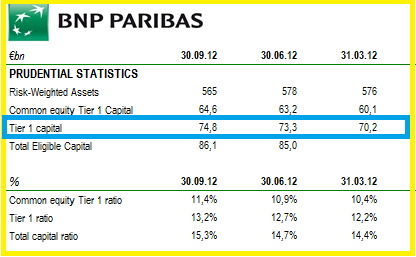

Officiellement, d’après les chiffres publiés, le leverage continue à diminuer mais il reste à 22,5 très loin des règles prudentielles préconisées par ce bon vieux Greenspan (10) et reprises par la BRI dans le ratio Tier 1 qui est ainsi de 4,4 % au lieu d’un minimum de 10 %,

Document 3 :

| BNP published | 2008 | 2010 | 2011 Q4 | 2012 Q2 | 2012 Q3 |

|---|---|---|---|---|---|

| Liabilities | 2 022,32 | 1 923,53 | 1 889,91 | 1 887,91 | 1 908,93 |

| Equity | 53,228 | 74,632 | 75,37 | 82,13 | 84,667 |

| Leverage (µ) | 38 | 25,8 | 25,1 | 23 | 22,5 |

| Tier 1 (%) | 2,6 | 3,9 | 4 | 4,4 | 4,4 |

Sommes en milliards d’euros.

Une fois de plus, les grosses têtes de BNP s’emmêlent les pinceaux car elles publient imprudemment dans un tableur Excel des capitaux propres au sens du Tier 1 pour un montant de 74,8 milliards…

Document 4 :

… ce qui correspond grosso modo à ce que j’avais calculé pour les semestres précédents !

Comme je l’ai déjà écrit, Cependant, ces chiffres publiés ne donnent pas une image fidèle de la réalité car les capitaux propres figurant au bilan incorporent en fait des titres super-subordonnés.

Seuls les dirigeants des Gos banques françaises ont réussi à faire admettre par leurs autorités (comptables en particulier) que ces titres puissent être considérés, sous certaines conditions, comme étant des capitaux propres ! Partout ailleurs dans le monde, ces titres sont classés parmi les dettes (ou capitaux étrangers) et non pas dans les capitaux propres.

Cette distinction est importante car les montants de ces titres super-subordonnés sont élevés par rapport à ceux des capitaux propres.

En soustrayant ces titres super-subordonnés (et les actions de préférence en 2008) des capitaux propres publiés, c’est-à-dire en reprenant les chiffres publiés par BNP pour le Tier 1 augmenté de la rubrique Variations d’actifs et de passifs comptabilisées directement en capitaux propres (2,603 milliards) les capitaux propres qui sont réellement à prendre en considération sont les suivants,

Document :

| BNP Tier 1 | 2008 | 2010 | 2011 Q4 | 2012 Q2 | 2012 Q3 |

|---|---|---|---|---|---|

| Liabilities | 2 038,10 | 1 931,56 | 1 897,17 | 1 895,15 | 1 916,19 |

| Equity | 37,454 | 66,603 | 68,109 | 74,887 | 77,403 |

| Leverage (µ) | 54,4 | 29 | 27,9 | 25,3 | 24,8 |

| Tier 1 (%) | 1,8 | 3,4 | 3,6 | 4 | 4 |

Ainsi, en respectant les méthodes de calcul préconisées par ce bon vieux Greenspan et la BRI, c’est-à-dire en comptabilisant les capitaux propres à leur juste valeur, sans les actions de préférence, sans les divers titres (super-)subordonnés, sans les minoritaires, le leverage réel de BNP descend mollement à 24,8 alors que le maximum est de 10, ce qui correspond à un ratio Tier 1 réel de 4,0 % pour un minimum de 10 %.

Il faudrait augmenter les capitaux propres de 104 milliards d’euros pour que BNP respecte les règles prudentielles d’endettement !

Finalement, je remercie les dirigeants de nos Gos banques et ici ceux de BNP qui montrent que j’avais raison et que j’ai toujours raison de calculer les véritables ratios d’endettement comme le préconisaient ce bon vieux Greenspan et la BRI.

Cliquer ici pour accéder à la page de BNP d’où sont tirées ces dernières données.

Cliquer ici pour lire mon article sur le bilan 2011 de BNP expliquant les acrobaties comptables de BNP.

Même pas de félicitations pour le doublement de leurs capitaux propres en l’espace de 4 ans ?

Avec un peu de chance, dans 5 ans, en suivant la même tendance, ils auront leurs fameux 104 milliards manquants !

Allez, avec François le Conquérant, le quinquennat du renouveau vient de sonner….

Non parce que c’est le résultat du hold up sur Fortis, et ça ne se reproduira pas !

M. Chevallier,

Cela n’a pas de rapport avec votre article sur la BNP, mais rapport à la réélection d’Obaba ce jour. M. Gave dit de celle-ci:

« Les Etats Unis viennent de prendre un net virage à gauche. Le choix était entre une augmentation des impôts et une réduction du poids de l’EtatLe choix a été d’augmenter les impôts.La hausse ‘Obamienne » du poids de l’Etat qui a eu lieu de 2008 à 2010 dans l’économie US est entérinée par l’électorat, ce qui veut dire une croissance structurellement plus faible pour les USA à long terme.Obamacare va être mis en place , ce qui va amener a une forte hausse du cout du travail et du déficit budgétaire et bien sur a une hausse du chômagePour compenser cette baisse de compétitivité, Ben Bernanke va continuer à suivre une politique monétaire très agressive pour faire baisser le dollar, ce qui va créer d’énormes problèmes de compétitivité a de nombreux pays, en particulier en EuropeC’est un développement extrêmement inquiétant. »

Charles Gave

Qu’en pensez-vous?

@ Gilles : n’oubliez pas que le Congrès est Républicain, celà rétablit l’équilibre. Bien à vous.

« A ma connaissance, j’ai été le seul à relever cette irrégularité et il est plus que fortement possible que les grosses têtes de cette Gos banque y aient réagi positivement comme l’ont fait précédemment les mécanos de la Générale dans des circonstances analogues ».

– Garde à vous ! … Re-pos ! … Garde à vous ! … Re-pos ! … Vous pouvez fumer. 🙂

Pour continuer d’illustrer le fait que ce blog de Chevallier, ainsi que d’autres parmi lesquels l’Institut des Libertés, sont lus si ce n’est par les gens « d’en haut » tout au moins par leurs conseillers payés 10K€ par mois plus notes de frais, il est permis de faire remarquer que depuis des moins des dizaines de posts anonymes ont relayé des propositions, préconisations et… formulations qu’on retrouve désormais dans la bouche même de notre Ayrault national du moment 🙂 Alléluia le net soit loué !

Un des exemples probants, au hasard, étant : « montée en gamme ». La France est sauvée ! Ne reste qu’à convaincre l’armée de 10 millions de fonctionnaires, hein…

Cher J-P Chevallier,

Plus les années passent et plus vous êtes une mine d’or. Votre blog devrait être considéré d’utilité publique.

Vous ne parlez jamais des banques italiennes. Que pensez-vous de Banca Monte Paschi, qui a encore été dégradée par S&P ? J’ai autour de moi des personnes qui ont quitté C.A pour M Dei P. Ils me disent en souriant : l’Italie est riche et l’ Etat est pauvre………………………

Bien à vous.

entre la peste et le choléra…

S’ils ont une agence HSBC dans le coin, c’est la moins pire en europe

En 1992, la Suède au bord du gouffre change enfin de capte et décide de réduire ses prélèvements obligatoires. Ils étaient alors autour des 65% du PIB.

Depuis 1994, la Suède surperforme tout ce petit monde. Normal, une tendance a été dicté il y a 20ans et ils s’y sont tenus. Aujourd’hui, les prélèvements obligatoires sont autour des 45%…

Blague à part, je dois toujours beaucoup rigoler quand j’entends un socialiste essayer de me convaincre que sont idéologie est la bonne en citant la Suède comme exemple de réussite socialiste…

Les gouvernements européens sont trop gros et ils n’auront guère le choix à terme (très court terme?) que de diminuer leur taille… Ne serions-nous pas à tout hasard à l’aube d’un bull-market majestueux ?

Héfaillitos,

Merci pour votre réponse « entre la peste et le choléra » ~o^

HSBC je savais. Le bouche à oreille fonctionne bien.

#HSBC : Vous êtes recommandé par un client ? = 60 E…….#