Suite de mon article précédent…

La comptabilité, en partie double, est l’invention la plus géniale de l’homme car elle permet de (presque) tout connaitre des entreprises qui publient leurs comptes.

Il est ainsi possible de découvrir des cadavres pourtant bien planqués dans des placards, l’arme du crime et éventuellement des trésors plus ou moins cachés.

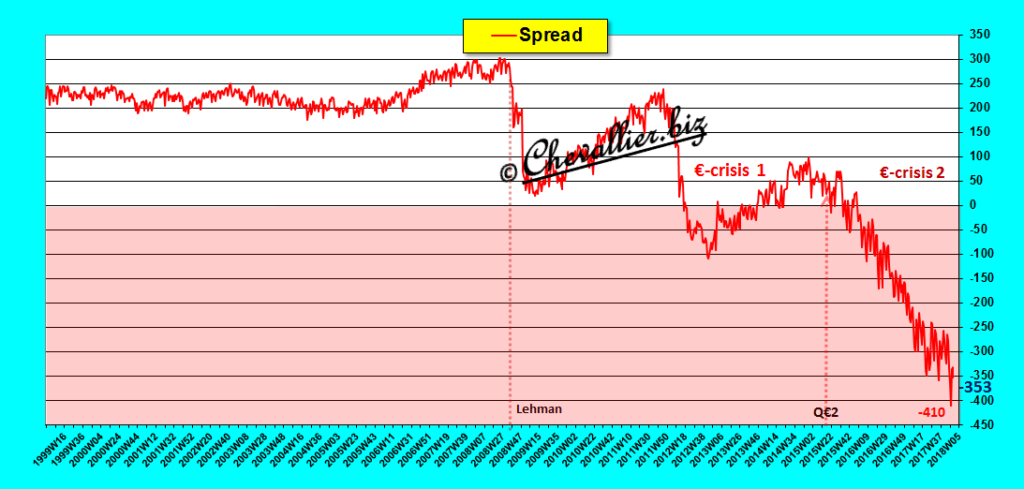

Ainsi par exemple, l’analyse des bilans hebdomadaires de la BCE montre clairement l’évolution globale des disponibilités des banques de la zone à partir de l’écart (Spread) entre d’une part les billets et les dépôts, et d’autre part les prêts et les titres acquis : les valeurs positives révèlent des situations nettes globalement créditrices, et inversement les valeurs négatives révèlent des situations nettes globalement débitrices,

Document 1 :

Cet indicateur est beaucoup plus fiable que tous les tests de stress publiés par la nomenklatura euro-zonarde.

La tendance lourde est très clairement baissière depuis le début de 2015, ce qui signifie que de plus en plus de banques sont maintenues anormalement en survie par les Marioles de la BCE qui évaluent le total des créances irrécouvrables (les prêts dits non performants, Non Performing Loans, NPL) à… 800 milliards d’euros et à 1 000 milliards par le Parlement européen.

L’€-crash ne proviendra pas bien entendu d’une faillite de la BCE qui peut toujours compter, outre les prêts de ses généreux non-résidents sur la possibilité non utilisée d’emprunter sur les marchés, la rubrique 4 du passif (Certificats de dettes émis) étant pour l’instant toujours à zéro.

L’€-crash se produira à partir de la chute des dominos bancaires, a priori italiens.

Une création monétaire de l’ordre de 3 à 4 000 milliards d’euros est létale en pareilles circonstances.

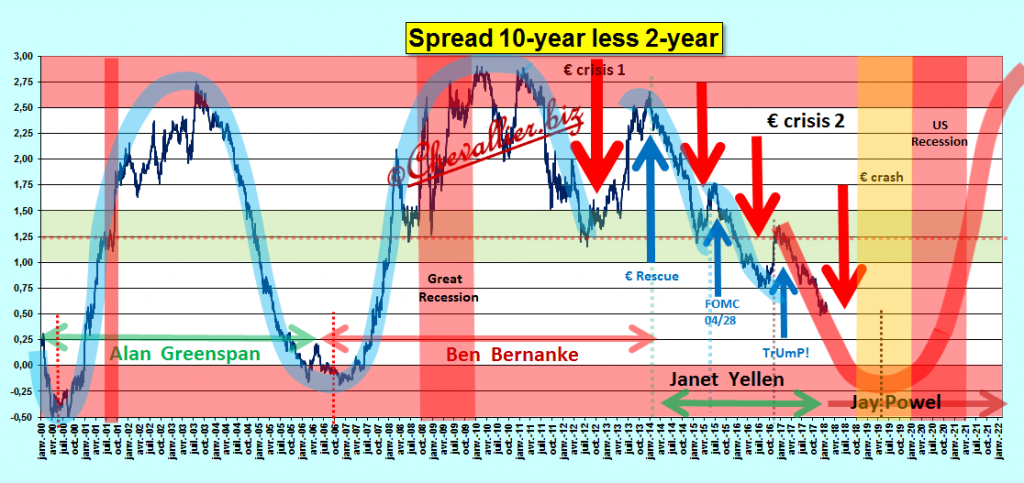

Cet indicateur, désignons le par le spread BCE est corroboré par l’écart entre les rendements des Notes à 10 ans et ceux des Notes à 2 ans, le Yield Spread,

Document 2 :

L’inversion de la courbe des taux précède toujours une crise plus ou moins forte. Comme les fondamentaux des Etats-Unis sont rétablis, une crise ne peut pas en provenir.

C’est indubitablement l’€-crash qui aura des répercussions en Amérique.

Dans un premier temps, la hausse du taux de base de la Fed par les membres du FOMC provoque une baisse de ce Yield Spread car les rendements des Notes à 10 ans n’augmentent pas à cause de l’€-crise sous-jacente.

Par la suite, les bons spéculateurs vont sortir des marchés d’actions (surévaluées) pour se réfugier sur les marchés des bons du Trésor des Etats-Unis, ce qui fera plonger les rendements des Notes à 10 ans au point de produire une inversion de la courbe des taux car les rendements des Notes à 2 ans seront alors bloqués à la baisse par le taux de la Fed.

La baisse du Yield Spread se poursuit depuis l’après élection du Donald sur sa tendance lourde et longue.

Elle a atteint un plus bas le 7 décembre sous la barre critique des 50 points de base, ce qui a fait réagir la nomenklatura euro-zonarde, avec l’aide de certains investisseurs de connivence avec les socialistes internationalistes qui ont utilisé à trois reprises des prétextes pour faire remonter (en vain) ce Yield Spread au-dessus de cette barre critique des 50 points de base…

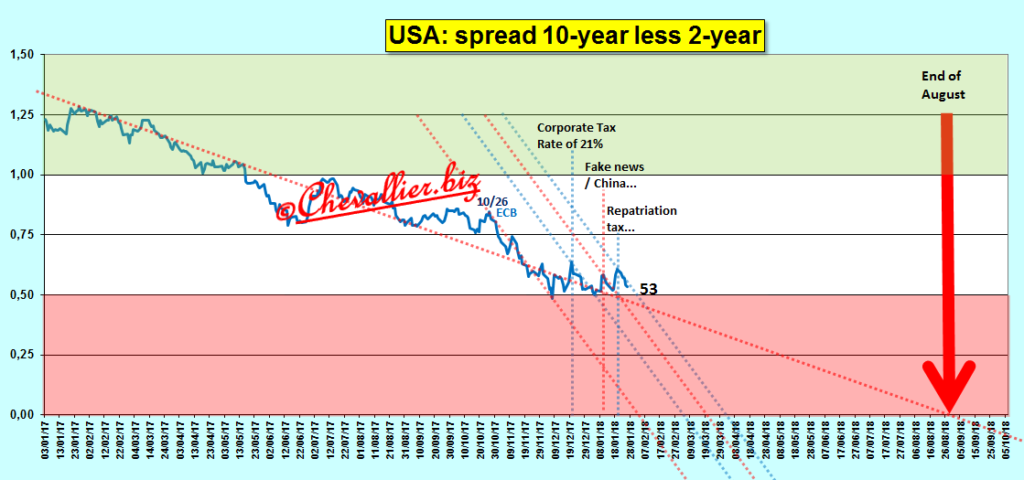

Document 3 :

… mais à chaque fois, le Yield Spread baisse par la suite.

Vendredi 26 janvier, il a fluctué en séance entre 55 et… 51 points de base en séance sans oser atteindre les 50 !

Qu’en sera-t-il au cours des semaines à venir ?

La position des manipulateurs des marchés pour maintenir ce Yield Spread au-dessus des 50 points de base ne pourra pas tenir très longtemps, d’autant plus qu’il apparait de plus en plus clairement que les cours des actions sont surévalués.

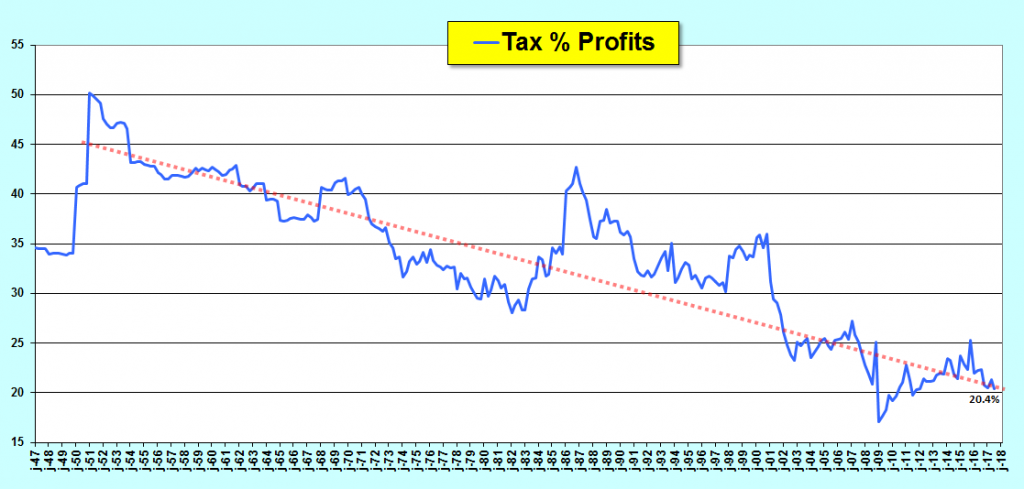

En effet, la baisse du taux de l’impôt sur les bénéfices des entreprises de 35 % à 21 % ne produira peut-être pas une baisse du taux réel de cet impôt dans la mesure où il était déjà de 20 % d’après les chiffres officiels tirés des données de notre ami Fred de Saint Louis, et la hausse des bénéfices attendue sera donc peut-être inférieure à ce qui est espéré par certains investisseurs,

Document 4 :

Logiquement, une correction des marchés d’actions devrait se produire dans les semaines à venir, les capitaux se reportant sur les bons du Trésor, avec donc une baisse des rendements des Notes à 10 ans et donc du Yield Spread pour atteindre finalement l’inversion de la courbe des taux… accompagnées du début de la chute des dominos que sont les bad banks italiennes entre autres.

Bien entendu, toute la nomenklatura euro-zonarde fait front commun pour défendre le maintien de cette monnaie contre nature qu’est l’euro.

La manipulation de l’opinion publique est aussi impressionnante que le manque de réactions des malheureux Euro-zonards qui en seront les premières victimes.

Acheter du dollar aujourd’hui est pour vous une bonne solution?

Le crack sera donc bien provoqué depuis les USA.

…….jamais en interne…….toujours à l’exterieur…….le mieux……depuis les airs…….ni moi,ni moi…..margerie…..bellavoine……l’euro s’est craché…….pas de responsables……rien à payer.

Comment peut-on acheter des obligations américaines ?

Nous aimerions être de bons spéculateurs !

Bonjour.comment voyez évoluer l’inflation qui découlerait de votre scénario ?

C’est triste, beaucoup ne veulent rien voir. Malgré la diffusion de votre blog très clair et allant à l’essentiel comme tant d’autres spécialistes éveilleurs des consciences, au près de proches, peu ou pas de réaction. On a la chance d’avoir Internet pourtant et de pouvoir en comparant les points de vue, se faire enfin sa propre opinion en dehors du « Ministère de la Vérité » médiatique et politique.

Mon propos ne vise nullement à un quelconque prosélytisme! Mais les rapprochements géopolitiques de ce blogger avec certaines prophéties bibliques sont absolument bluffant.

Perso, j’y vois une simulation de ces événements par l’élite occulte qui gère ce monde derrière le rideau et je laisserai à chacun le soin d’imaginer leurs motivations.

Pour lui aussi, en zone euro, ça devrait bouger très bientôt:

http://www.apocalypseannoncée.fr/

Est-e que la marijuana est déjà légale dans votre pays?

Il faut attendre le passage sous zéro, c’est à dire le moment où les taux courts deviendront plus élevés que les taux longs.il y a toujours eu un temps de latence pour voir les marchés s’effondrer. Sur le plan fondamental, c’est sûr, les marchés sont surévalués mais graphiquement parlant, si la hausse devient exponentielle, il y a toujours eu des signes précurseurs(divergences baissières), indiquant une distribution. Je pense donc, que la première correction sera technique et sera à considérer comme un avertissement.Les marchés monteront à nouveau mais sans énergie et le piège se refermera.Mais, ce serait une erreur d’anticiper pour ceux qui sont placés.

Les bons spéculateurs n’ont jamais investi dans les marchés actions !

Cast sûr. Gardez tout en fonds Euros dans votre assurance vie…..Il y a de l’avenir.

ce fût une grande erreur! sp500 +330% depuis 2009!