Entre le plus pire et le moins pire, un scénario plausible est maintenant discernable à court terme : la Grèce, en faillite, va sortir de l’euro-système et les big banks too big to fail de la vieille Europe vont devoir être recapitalisées par les Etats, c’est-à-dire par les constribuables de façon à respecter les règles prudentielles d’endettement à savoir un leverage (mon multiple µ) aux alentours de 10, c’est-à-dire un ratio Tier 1 réel et non trafiqué de l’ordre de 10 % selon les méthodes de calcul préconisées par ce bon vieux Greenspan et que j’applique et non comme le font à tort les banques européennes.

En effet, Jan Kees de Jager (ministre des Finances des Pays-Bas) et son homologue allemand Wolfgang Schäuble ont déclaré que la Grèce ne pouvait pas échapper à la faillite et donc qu’elle devait sortir de la zone euro d’une façon ou d’une autre.

Ces deux pays sont maintenant les seuls contributeurs au maintien de la Grèce dans l’euro-système grâce aux excédents de leur commerce international. Leur décision est sans appel.

Le problème majeur n’est pas le niveau des dettes publiques officielles de la Grèce, mais l’écart, irrattrapable, entre le niveau et les gains de productivité globale de ce pays par rapport à ceux de l’Allemagne et des Pays-Bas, comme je l’ai écrit à maintes reprises.

Ce problème est aggravé par le fait que les big banks too big to fail de la vieille Europe ont d’un commun accord, publié des comptes, surtout au 30 juin dernier, qui ne donnent pas une image fidèle de la réalité ont prenant en compte une décote que de 21 % sur les bons du Trésor grec, loin de leur juste valeur de marché comme l’a fort justement relevé Steven Maijoor, Chair of European Securities and Markets Authority de l’IASB.

Les banques grecques n’ont en réalité plus de capitaux propres. Les autres banques européennes qui ont des bons du Trésor grec dans leurs comptes vont devoir enregistrer des pertes considérables. Comme elles sont too big to fail, elles devront être recapitalisées pour des montants considérables : il manque 385 milliards d’euros à nos Gos banques françaises pour respecter les règles prudentielles d’endettement, comme je l’ai écrit.

Les dominos de la vieille Europe sont sur le point de tomber mais la zone euro ne sombrera pas tout de suite : le désordre durera un certain nombre d’années car la nomenklatura euro-zonarde ne voudra pas adopter la seule mesure salvatrice qui s’impose, à savoir la fin de cette monnaie unique contre nature et le retour aux monnaies nationales de ses pays membres.

En considération de ce scénario plausible, il importe plus que jamais de sauver son capital comme je l’ai indiqué. C’est une question de survie.

Cliquer ici pour lire l’article du Spiegel sur la déclaration de Wolfgang Schäuble qui précise que la Grèce ne peut pas échapper à la faillite et qu’un grand nombre de big banks too big to fail devront être recapitalisées dans la douleur,

Cliquer ici pour voir la page d’accueil de l’IASB et cliquer ici pour lire la lettre de Steven Maijoor du 4 août.

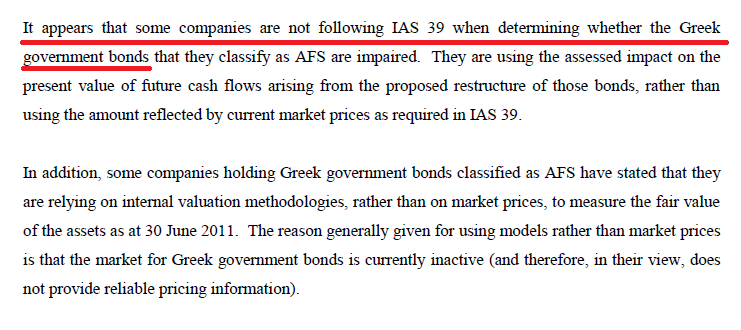

D’après Steven Maijoor, des banques européennes ne comptabilisent pas les bons du Trésor grec à leur juste valeur de marché comme l’impose la règle IAS 39…

Document 2 :

… sous le prétexte que ce marché ne fonctionnerait pas normalement, ce qui est manifestement faux…

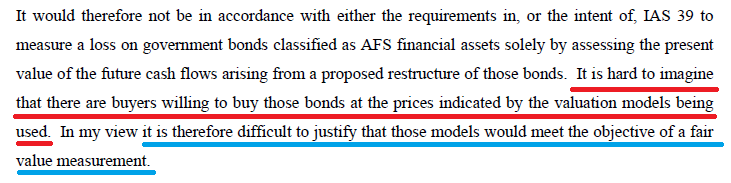

Document 3 :

… car il est difficile d’imaginer qu’il puisse y avoir des acheteurs pour des bons grecs à la valeur retenue par ces banques,

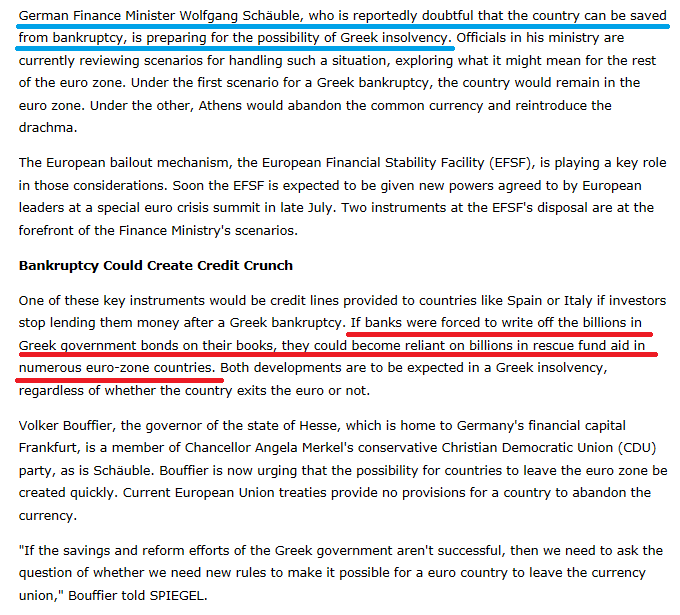

Document 4 :

Après ce scénario plausible pour le court terme, il n’est pas possible de retenir de scénarii possibles car tout dépendra des décisions qui seront prises par les dirigeants politiques européens, ce qui est totalement imprévisible car elles ne dépendent pas de la logique économique mais de l’irrationalité des hommes (et des femmes).

Tout est simple, ou presque…

« En considération de ce scénario plausible, il importe plus que jamais de sauver son capital comme je l’ai indiqué. C’est une question de survie. »

Et alors, c’est quoi votre solution. Vous êtes comme Cassandre, vous semblez annoncer un avenir sans proposer de solution.

« Sauver son capital » Oui.

Investir dans le DJ, le $ ?

Pour l’instant l’or offre les meilleurs garanties.

le ministre de l’éco grec vient en direct a la tv d’annoncer une taxe sur l’immobilier de 4 euros le m2.

c’est pas mal ( ils visent 2 milliards ) mais j’espère que leur cadastre est efficient sinon vont récupérer des clopinettes…

tu conseils quoi pour sauver ses sous ?

perso j’ai commencé a liquidé mes av en fonds euros mais pour des raisons fiscales j’y vais tout doux.

@+

courage pour ton blog

Une recapitalisation des banques françaises à hauteur de 400 milliards par le contribuable est une vue de l’esprit. Cela représente presque 10 ans d’impôt sur le revenu ! De plus, je n’imagine pas les Français prêts à payer, surtout qu’ils sont trompés par leurs politiques. Le PS a même promis de taxer sévèrement les banques pour financer son programme !

Aucun politique ne propose de diagnostic sérieux et encore moins de début de solution réaliste, c’est effrayant.

En provisionnant 21% des créances de la Grèce, dans leurs comptes d’un seul trimestre (ou peut-être d’un semestre), il semble que les banques qui ont été les moins pessimistes soient néanmoins restées largement bénéficiaires. Donc si ont se place dans un scénario extrême (pour les créances de la Grèce) où il faudrait provisionner 100%, ça devrait impacter sérieusement les comptes d’une année, mais pas nécessiter 400 Mds € (peut-être même pas de recapitalisation du tout d’ailleurs)….

Si demain, ce sont les créances de l’Italie qu’il faut provisionner, et pourquoi pas celles de la France, les montants seraient différents. Mais on n’en est pas vraiment là, car la situation de ces pays ne ressemble pas vraiment à celle de la Grèce….. (et dans ce cas, ce n’est pas un Etat qui recapitalisera les banques qui ont du provisionner les créance de ce même Etat)

Dimanche 11 septembre 2011 :

Une mise en faillite bien ordonnée de la Grèce n’est plus un sujet tabou, déclare Philipp Rösler, ministre de l’Economie allemand et chef de file des libéraux du FDP, partenaire de la CDU d’Angela Merkel au sein de la coalition au pouvoir à Berlin.

Cette prise de position intervient au lendemain de la publication par le magazine Der Spiegel d’un article disant que le ministre des Finances allemand étudiait l’impact potentiel d’un défaut de la Grèce, imaginant plusieurs scénarios dont l’abandon de l’euro par Athènes.

Et, signe que la persistance de la crise de la dette inquiète profondément en Allemagne, l’ancien ministre des Affaires étrangères Joschka Fischer a déclaré que l’euro pourrait s’effondrer sous le poids de la crise.

Le fait que les ministres des Finances et banquiers centraux du G7 n’aient fait aucune annonce nouvelle vendredi, à part celle disant qu’ils répondaient de façon forte et coordonnée aux défis posés par le ralentissement de la croissance, par les déficits publics et les dettes souveraines, ne devrait pas dissiper les craintes existant en Allemagne et ailleurs en Europe.

Le ministre des Finances slovaque Ivan Miklos a déclaré dimanche qu’un défaut d’un des membres de la zone euro comporterait des risques de contagion, tout en ajoutant que le Fonds européen de stabilité financière (FESF) devrait créer les conditions pour limiter ces risques.

« Pour stabiliser l’euro, il ne peut plus y avoir de tabous. Cela doit inclure, si nécessaire, une faillite bien ordonnée de la Grèce si les instruments nécessaires à cette fin sont disponibles », déclare le ministre de l’Economie Philipp Rösler dans une tribune publiée dimanche par le journal Die Welt.

Il demande également à ce que des sanctions automatiques soient imposées aux pays endettés n’ayant pas honoré leurs engagements.

« Si les règles ne sont pas respectées, il faut qu’il y ait des sanctions sévères, et si ces violations se multiplient, une suspension temporaire des droits de vote au sein de Conseil des ministres de l’Union européenne ne devrait pas être un tabou. »

La CSU, parti frère de la CDU en Bavière, également membre de la coalition au pouvoir à Berlin, veut de son côté menacer les pays trop endettés d’une éjection de la zone euro, selon un document obtenu samedi par Reuters.

Selon le Spiegel, que la Grèce reste ou non dans la zone euro, les responsables allemands sont d’avis que le FESF jouera un rôle clef dans la gestion d’un éventuel défaut du pays.

La magazine ajoute que le FESF devrait être équipé le plus vite possible des nouveaux pouvoirs qui avaient été définis par les dirigeants européens le 21 juillet dernier.

Un porte-parole du ministère des Finances a refusé de commenter l’article du Spiegel, tout en disant que Berlin travaillait à la mise en place de l’accord du 21 juillet, facteur de divisions en Allemagne.

« La situation en Europe n’a jamais été aussi sérieuse. Jusqu’à présent, je ne pensais pas que l’euro pouvait échouer, mais si les choses continuent comme cela, alors il va s’effondrer », déclare Joschka Fischer dans le journal Bild am Sonntag.

http://fr.reuters.com/article/frEuroRpt/idFRLDE78A05O20110911

Moody’s s’apprete a un « downgrade » de BNP-PAribas, du Credit Agricole (1 cran) et de la Societe Generale (2 crans)… en raison de l’exposition a la dette grecque.

http://www.lefigaro.fr/flash-eco/2011/09/11/97002-20110911FILWWW00093-moody-s-menace-les-banques-francaises.php

Le pire est a venir.

Je ne veux pas faire de pub pour ce blog, mais depuis toujours, M. Chevallier voit loin et bien. Il decrypte la verite cachee dans les chiffres. Il a vu juste sur les ratios d’endettement.

Bravo

Dimanche 11 septembre 2011 :

Les Allemands anticipent une mise en faillite de la Grèce.

L’Allemagne a-t-elle déjà lâché la Grèce ? Selon plusieurs sources gouvernementales, la question n’est en tout cas plus de savoir si la Grèce va faire faillite, mais plutôt comment. Histoire d’anticiper les conséquences pour le reste de la zone euro, et surtout ses banques.

Selon le magazine allemand « Der Spiegel », les troupes du ministre des Finances, Wolfgang Schäuble, étudient deux hypothèses de sortie de crise brutale : l’une avec maintien de l’euro dans le pays, l’autre avec retour à la drachme. Le fonctionnement du Fonds européen de stabilisation financière, qui avait été adopté le 21 juillet dernier, pourrait être remanié lors du sommet du ministère des Finances prévu en fin de semaine en Pologne. Et ce, afin de parer au plus pressé en cas de scénario du pire.

Dans l’hypothèse d’une faillite de la Grèce, les États en difficulté, comme l’Espagne ou l’Italie, se verraient automatiquement attribuer des lignes de crédit, tout comme les banques exposées à la dette grecque. Dans le quotidien « Die Welt », c’est le ministre de l’Économie, Philipp Rösler, qui évoque « l’insolvabilité ordonnée de la Grèce ». Des solutions destinées à limiter les risques de contagion, mais aussi à faire pression sur le gouvernement grec.

Un gouvernement grec qui a présenté dimanche une série de nouvelles mesures pour endiguer le dérapage de son budget, et tenter de convaincre ses créanciers de prolonger leur soutien. Des représentants du FMI (Fonds monétaire international), de l’Union européenne et de la BCE avaient quitté Athènes début septembre, en protestant contre le manque de coopération du gouvernement. Ce que le ministre grec des Finances, Evangelos Venizelos, a vivement démenti ce week-end en expliquant que ce départ était « planifié ». Une nouvelle taxe foncière sur tout l’immobilier du pays sera ainsi appliquée dès cette année, et collectée d’après les factures d’électricité. Au total, le pays s’engage à réaliser 2 milliards d’euros d’économies supplémentaires en 2011, ce qui limitera le déficit du pays à… 17,1 milliards d’euros.

Pour les marchés, qui avaient fondu vendredi sur l’euro, le marché obligataire et les banques les plus exposées à la crise grecque, les mesures risquent de ne pas suffire. La dégradation de la note de trois banques françaises que pourrait annoncer Moody’s cette semaine devrait faire sortir du bois de nouveaux grecquo-sceptiques. Vendredi, le commissaire européen à l’Énergie, Günther Oettinger, avait suggéré de mettre en berne à Bruxelles les drapeaux des pays « pécheurs » pour cause de méga-déficit…

L’Allemagne a-t-elle réellement intérêt à ce que la Grèce sorte de la zone euro ? Pas si sûr. En effet, avec un retour à la drachme, les autorités d’Athènes pourraient utiliser l’arme de la dévaluation monétaire. Dans un premier temps, cela pourrait relancer l’économie grecque. Mais cela constituerait aussi le meilleur moyen de faire une croix sur toutes les créances du pays, puisque la valeur des actifs serait ramenée à zéro ou presque. Cela pénaliserait fortement les banques allemandes très exposées à la Grèce, tout comme les françaises. Or, une banque préférera toujours récupérer un peu que rien du tout.

Par ailleurs, une dévaluation obligerait les banques à déprécier leurs créances. Si les établissements semblent avoir correctement provisionné leur exposition à la dette souveraine, ce que contestent toutefois plusieurs spécialistes, « cela n’est pas forcément le cas de la dette privée », indique un analyste.

Pour les banques qui détiennent des réseaux bancaires grecs, comme Crédit Agricole avec Emporiki et Société Générale avec Geniki, l’impact d’un défaut de la Grèce et d’un retour à la drachme serait évidemment dramatique. Un tel scénario serait long à mettre en place. Ne serait-ce que parce que le traité de Maastricht ne prévoit rien cet effet…

http://www.latribune.fr/actualites/20110911trib000648384/les-allemands-anticipent-une-mise-en-faillite-de-la-grece.html

un retour à la drachme sera évidemment dramatique et non pas : un retour à la drachme serait évidemment dramatique

Finalement, le seul scénario intelligent ne sera pas retenu et au contraire, on choisira la sortie par le bas…

Bien qu’effrayant, cela ne m’étonne pas. Entre 2 solutions, les politiques eurolandais préfèreront toujours le choix du pire.

Nous sommes dans la nasse, on utilise tous les subterfuges censés berner les marchés. On change le sens des mots, on réinvente des sémantique, mais la nasse reste désespérément fermée. Pas moyen d’en sortir.

Le responsable N°1 de nos politiques coupables, est le système de distribution de la manne providentielle de l’état socialiste. On ne peut pas parler de redistribution, car il s’agit pour la plus large part, d’argent non gagné.

Un économiste français, Yves-Marie Laulan a indiqué, il y a plus de 5 ans déjà, le coût fantastique de l’immigration, près de 40 milliards d’euros par an, auxquels s’ajoute environ 2,5 à 5 milliards supplémentaires, chaque année, avec les nouvelles vagues entrantes.

Le jour où il faudra faire de véritables économies, il faudra supprimer ou réduire ces mannes, ce qui provoquera des émeutes bien pire qu’en 2005, et Londres nous sert maintenant de proxy à ce que pourrait ressembler cette nouvelle crise.

Les socialistes ne voudront pas en rester là bien sûr, ils voudront tenter le coup de force : la main basse sur l’argent privé. Oui, je prédis un passage en force au communisme d’ici peu. Hausses de taxes tous azimut, réquisitions d’immobilier, prélèvements solidaires; nationalisations à la Chavez, tout cela baptisé sous le terme d’ « économies » et de « solidarité » nous pousserons à la ruine, juste avant les émeutes. Je ne crois pas qu’il y ait de façon sécure de protéger son patrimoine en restant en France. Je pense au contraire qu’il faut prendre le large tant qu’il en est encore temps. Loin, très loin de la zone euro…

L’UE agit pour tenter de sauver l’euro système… Si, si.

Le commissaire européen à l’Energie Günther Oettinger évoque une proposition de mettre en berne les drapeaux des pays de l’Union européenne trop endettés devant les bâtiments de l’UE, dans un entretien au quotidien allemand Bild paru vendredi.

http://www.romandie.com/news/n/_Un_commissaire_de_l_UE_evoque_la_mise_en_berne_des_drapeaux_de_pays_endettes090920111109.asp

L’€, c’est sérieux !!! c’est une monnaie forte !