Les mécanos de la Générale, qui sont l’un des pires cancres de la classe systémique mondiale (SIFIs), ont publié leur bilan à fin de ce dernier trimestre…

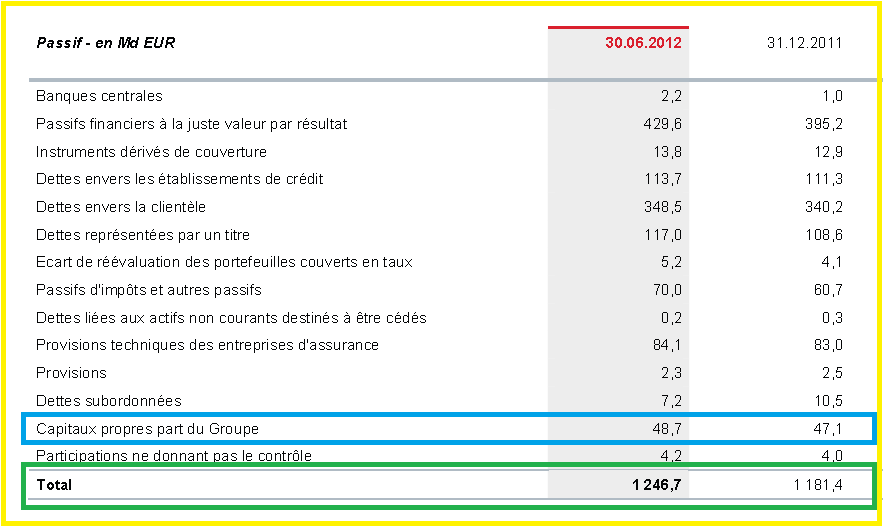

D’après ces chiffres, a priori, ils ne respectent pas les règles prudentielles d’endettement édictées par ce bon vieux Greenspan et retenues initialement par la BRI, dites de Bâle III, car le total de leurs dettes représente 24,9 fois le montant de leurs capitaux propres alors que la limite à ne pas dépasser est de 10 fois (c’est le leverage, le multiple d’endettement, mon µ), ce qui correspond à un véritable ratio Tier 1 d’origine de 4,0 % alors qu’il devrait être supérieur à 10 %,

Document 1 :

| Société Générale | 2010 Q4 | 2011 Q4 | 2012 Q1 | 2012 Q2 |

|---|---|---|---|---|

| Liabilities | 1 085,65 | 1 134,31 | 1 092,10 | 1 198,50 |

| Equity | 46,421 | 47,067 | 47,8 | 48,2 |

| Leverage (µ) | 23,4 | 24,1 | 22,8 | 24,9 |

| Tier 1 (%) | 4,3 | 4,1 | 4,4 | 4 |

Sommes en milliards d’euros.

Il faudrait augmenter les capitaux propres de 65 milliards d’euros pour que la Générale respecte ces règles dites de Bâle III, ce que font les big banks américaines, cf. mes analyses à ce sujet.

Pire, les mécanos de la Générale ne donnent pas de détails sur la composition de ces capitaux propres…

Document 2 :

… car, comme je l’ai déjà écrit, sur le rapport financier de 2011, ils font apparaitre une ligne Instruments de capitaux propres émis fruit de leur imagination dont le contenu est explicité dans la note 28 page 99 : l’alinéa 2,1 précise qu’il s’agit de Titres subordonnés, l’alinéa 2,2 d’Actions de préférence et l’alinéa 2,3 de Titres super-subordonnés qui devraient figurer dans les dettes et non pas dans les capitaux propres d’après la logique élémentaire et les règles comptables internationales mais, comme je l’ai déjà écrit à maintes reprises, les dirigeants des Gos banques françaises ont réussi à exercer leur influence déterminante pour que les autorités françaises acceptent de les autoriser à enregistrer ces titres dans les capitaux propres.

Ces titres ne sont pas des actions, c’est-à-dire des parts de capital qui peut être perdu en cas de faillite, mais de prêts assortis d’intérêts à certains taux (pour 2,1 et 2,3).

Un petit rappel : les capitaux propres à prendre en considération dans les calculs du leverage sont les seuls capitaux apportés par les actionnaires, plus les bénéfices retenus, à l’exclusion de tout autre titre (et des minoritaires), le reste du bilan étant constitué par définition de dettes.

Ainsi, les mécanos de la Générale, comme ceux de BNP peuvent publier des chiffres qui ne donnent pas une image fidèle de la (triste) réalité, en toute impunité en vue de tromper les investisseurs, ce qui est condamnable mais pas condamné.

Pour respecter les règles comptables internationales et prudentielles d’endettement, il faudrait soustraire ces Instruments de capitaux propres émis (introuvables, non publiés pour les 1° et 2° trimestres 2012) du montant des capitaux propres publiés et les augmenter de plus de 72 milliards d’euros, comme le font les big banks américaines.

Sur la base des informations communiquées par les mécanos de la Générale dans le bilan 2011, une estimation donnant une image fidèle de la réalité devrait donner des capitaux propres diminués de 6,8 milliards d’euros pour le 1° trimestre (par rapport à ce qui est publié) et de 6,5 milliards pour le 2° trimestre en extrapolant la baisse de ces Instruments de capitaux propres émis d’un milliard sur l’année 2011,

Document 3 :

| Société Générale | 2010 Q4 | 2011 Q4 | 2012 Q1 | 2012 Q2 |

|---|---|---|---|---|

| Liabilities | 1 085,65 | 1 134,31 | 1 092,10 | 1 198,50 |

| Equity | 46,421 | 47,067 | 47,8 | 48,2 |

| Leverage (µ) | 23,4 | 24,1 | 22,8 | 24,9 |

| Tier 1 (%) | 4,3 | 4,1 | 4,4 | 4 |

Comme je l’ai déjà écrit, dans ces conditions, il est compréhensible que les fonds monétaires américains refusent de prêter des dollars aux banques européennes, que la BCE ait dû prêter 1 000 milliards d’euros à ces banques, que les investisseurs avisés, ceux qui voient juste et loin, sans être influencés par la propagande de la nomenklatura de l’€URSS, aient peur de l’€ffondrement et que le cours de la Générale n’ait pas augmenté en… 20 ans (en euros courants) !

En effet, la chute des dominos euro-zonards risque de faire mal avec ces big banks too big to bail qui ne respectent pas les règles prudentielles d’endettement.

Heureusement, à ma connaissance, je suis le seul en France et en français, à aborder ces problèmes.

Une fois de plus, il faut rappeler que les mécanos de la Générale respectent la réglementation française, et que c’est cette réglementation française qui ne respecte pas les règles comptables internationales sous la pression des dirigeants des Gos banques françaises, ce qui a déjà été dénoncé, en vain pour l’instant, par les instances dirigeantes de l’IASB.

La France est ainsi un rogue state, c’est-à-dire un Etat voyou pour défendre les intérêts des dirigeants de ses Gos banques. Les principales victimes en seront les Français qui sont les sauveurs-payeurs en dernier ressort.

Détail amusant pour terminer : les mécanos de la Générale ont été obligés cette année (pour l’exercice 2011) de corriger une erreur qu’ils faisaient depuis des années en ne dissociant pas correctement ces Instruments de capitaux propres des capitaux propres… (en effet, les documents publiés sur lesquels je me basais pour annoncer un leverage de 50 n’étaient pas corrects, ce qui prouve une fois de plus la justesse de mes analyses contre tous mes détracteurs !)

Ainsi, j’ai bien été le seul à détecter ce problème, et je m’en… remercie ! Les mécanos de la Générale auraient pu le faire à ma place !

Enfin, comme je n’ai aucune confiance dans les institutions françaises, je ne publie cet article que sur mon site, sans le reproduire dans mon blog sur OverBlog.

Cliquer ici pour lire les Etats financiers des mécanos de la Générale et cliquer ici pour lire mon article sur les comptes de la Générale pour 2011 ou lien : http://chevallier.biz/2012/02/les-mecanos-de-la-generale-2011/

Excellent ! Explications très claires et précises

PS : le 2e lien ne marche pas (sur votre article de 2011)

» … petit rappel : les capitaux propres à prendre en considération dans les calcules du leverage sont les seuls capitaux apportés par les actionnaires + bénéfices retenus, à l’exclusion de tt autre titre, le reste du bilan étant constitué par définition de dettes » = Merci Jean-Pierre ! et c’est bien noté dans mon cahier.

J’ai fait une erreur de taille jusque ce jour, incontestablement à cause de ma vision des « choses ». En effet, pour moi les capitaux apportés par les actionnaires étrangers à la banque ne me semblaient pas pouvoir faire partie du capital propre d’une banque à l’exception des actions détenues par la banque elle-même. Je me corrige donc.

Excellente étude de cas pour un débutant ! ; je ne devrai pas préalablement traduire des mots « anglais-français » pour comprendre les mots, et donc me consacrer déjà à la bonne compréhension de leurs définitions en cette matière comptable bien spécifique qu’est le monde des banques et de la « finances » avec leur jargon spécifique.

Magnifiques vacances instructives et formatrices.

J’espère qu’à cette issue de travail, je saurai calculer correctement un RoE !!!.

Très bon w-end à Tous.