La situation n’est plus maitrisable dans la zone euro, comme je l’ai écrit depuis un certain temps…

Le dernier bilan de la BCE arrêté au 12 août montre que le marché interbancaire ne fonctionne plus : les dépôts des banques auprès de la BCE ont augmenté de 71 milliards d’euros dans la semaine pour atteindre… 441,5 milliards !

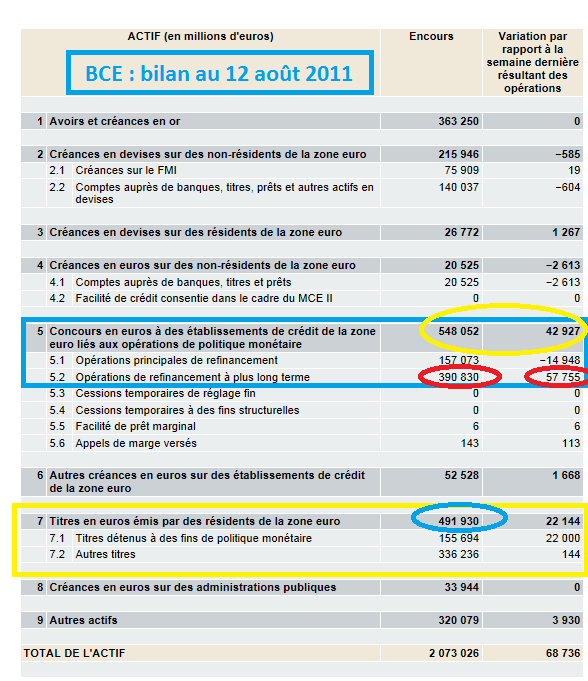

Document 1 :

Les dirigeants des banques de la zone euro n’ont plus confiance dans les autres banques. Ils déposent donc leurs disponibilités auprès de la BCE au lieu de les prêter aux banques qui en ont besoin comme elles le feraient en temps normal : la BCE a ainsi prêté… 548 milliards d’euros, en augmentation de 43 milliards en une semaine (rubrique 5) !

Document 2 :

Autre point important : la BCE a prêté 491,9 milliards à divers… titres (rubrique 7) ! Ce sont des rachats de junk bonds, en particulier des bons des Trésors des PIGS qui ne se montent qu’à 96 milliards.

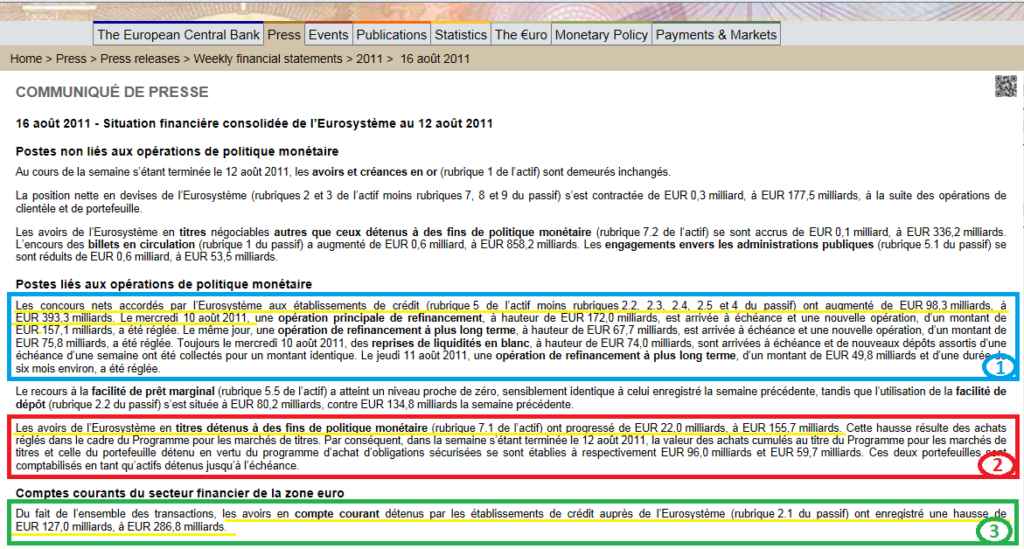

La BCE explique ces opérations dans son communiqué,

Document 3 (cliquer sur le document pour l’agrandir) :

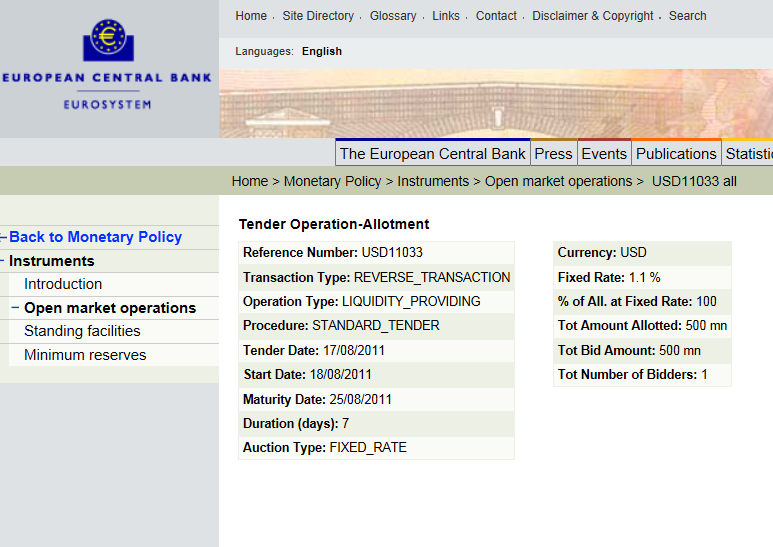

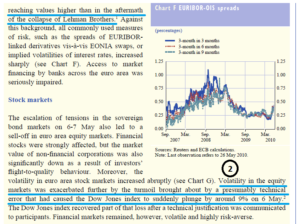

Tyler Durden a fort justement relevé que la BCE avait prêté 500 millions de dollars (US$) hier 17 août à une banque qui risquait d’être en défaut de paiement, comme l’an dernier le 6 mai,

Document 4 :

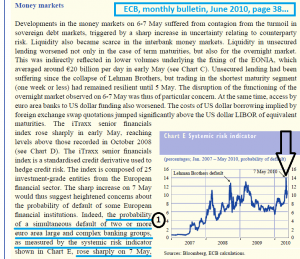

Un petit rappel : le bulletin de juin 2010 de la BCE, page 38, confirmait ce que j’avais écrit à l’époque, à savoir qu’au moins une banque de la zone euro a été en défaut de paiement (en devises) le 6 mai 2010, ce qui a provoqué un krach éclair sur les marchés américains,

Document 5 :

Suite du texte (cliquer sur les documents pour les agrandir),

Document 6 :

Les accords de swaps qui ont été conclus et renouvelés devraient éviter un nouveau krach mais pas la crise de la zone euro,

Document 7 :

La chute des dominos euro zonards n’a pas eu lieu car la communauté financière maintient l’euro en apesanteur par rapport au dollar, en particulier à coups de désinformation de la part de S&P qui confirme que le AAA de la France est totalement justifié !

Ça fera mal quand le village Potemkine euro-zonard s’effondrera !

Cliquer ici pour lire mon article du 23 mai 2011 traitant (encore) de ce sujet.

Cliquer ici pour lire l’article de Tyler Durden sur Zero Hedge qui a bien vu qu’une banque de la zone euro a été au plus mal hier, ce qui m’a été signalé par un lecteur de mon blog que je remercie.

Encore une fois, à part vous, personne ne semble avoir remarqué cette opération de sauvetage de la société générale. Je me demande à quoi servent les journalistes, à part à faire des copier coller des dépêches d’agences…

bravo pour votre travail

En décembre 2010, les chefs d’Etat membres de l’Union européenne se sont réunis à Bruxelles. Ils ont vu arriver les dirigeants de la Banque Centrale Européenne qui leur ont expliqué le problème :

les dirigeants de la Banque Centrale Européenne ont demandé aux 16 chefs d’Etat membres de la zone euro de recapitaliser la BCE car elle était surchargée d’obligations pourries (obligations de l’Etat grec, obligations de l’Etat irlandais, obligations de l’Etat portugais, obligations de l’Etat espagnol).

En décembre 2010, la BCE avait dans ses livres 72 milliards d’euros d’obligations d’Etat pourries.

Les 16 chefs d’Etat membres de la zone euro ont alors accepté de recapitaliser la BCE. En décembre 2010, les 16 Etats de la zone euro ont recapitalisé la BCE.

Concrètement : en décembre 2010, les contribuables européens ont recapitalisé la BCE : ils ont payé 5 milliards d’euros.

Lisez cet article :

« Le contribuable à la rescousse de sa banque centrale.

Ce n’est qu’une phrase dans la déclaration finale des chefs d’Etat de la zone euro lors du Conseil européen du vendredi 17 décembre. Mais elle pourrait peser plusieurs milliards d’euros dans les comptes publics des seize états de la monnaie unique.

Ces dirigeants européens déclarent en effet « être déterminés à garantir l’indépendance financière des banques centrales de l’Eurosystème », c’est-à-dire de la Banque Centrale Européenne (BCE) et des seize banques centrales nationales des pays ayant adopté l’euro, à l’instar de la Banque de France.

Cela rappelle que les contribuables des seize Etats membres doivent renflouer la banque centrale de leur pays (par exemple les Français pour la Banque de France) si elle n’était plus suffisamment capitalisée pour continuer sa mission.

Le président de la BCE, Jean-Claude Trichet, a pris soin de faire répéter cette obligation aux chefs d’Etat lors du dîner du jeudi 16 décembre. Le matin même, il avait acté avec ses homologues du Conseils des gouverneurs de la BCE le doublement du capital de la banque, grâce à une injection de 5 milliards d’euros venant des seize banques centrales nationales (711 millions d’euros pour la Banque de France).

Jean-Claude Trichet s’inquiète de couvrir les pertes éventuelles qu’encourent la BCE et, par ricochet, les banques centrales nationales de la zone euro, si les obligations de la Grèce, de l’Irlande, du Portugal et de l’Espagne, qu’elles ont achetées pour 72 milliards d’euros depuis mai 2010 pour aider ces Etats membres, n’étaient pas remboursées.

Dès lors, le contribuable paierait aussi cette note d’une faillite d’un Etat de la zone euro, comme la Grèce ou l’Irlande, jusqu’ici secouru par la BCE et ne pouvant plus rembourser ses emprunts. »

Frank Paul Weber, La Tribune, lundi 20 décembre 2010, page 6.

Cet article est très important : il montre que la BCE ne pourra racheter les obligations d’Etat des cinq PIIGS que si les Etats acceptent de la recapitaliser au fur et à mesure que son bilan se dégrade.

Concrètement : la BCE ne pourra racheter les obligations d’Etat des cinq PIIGS que si les chefs d’Etat demandent à leurs électeurs de payer davantage d’impôts pour recapitaliser la BCE.

Même si je partage totalement vos analyses, je m’interroge tout de même sur l’éventualité d’un effondrement. Nous violons règles sur règles depuis bientôt un an. La BCE est devenu une bad bank créant artificiellement des contreparties dans son bilan. En d’autres termes, la BCE compense l’effet du deleveraging par une création de monnaie scripturale non compensée par des dépôts d’autres banques à son passif (les actifs pourris figurant à son bilan ont bien donné lieu à des sorties de cash).

Ces opérations d’achats répétées par la BCE, depuis plus d’un an, visent à entretenir le niveau des prix actuels (immobilier, et valeur mobilière) et probablement, dans un réflexe keynésien, à éviter une déflation. La réalité est que ces opérations répétées, ne sont qu’une gigantesque dilution de la valeur de l’euro. D’ores et déjà, nous pouvons calculer la valeur de la dévaluation implicite de l’euro, par rapport à la quantité d’actifs pourris à passer en pertes dans le bilan de la BCE. A cet égard une comparaison du bilan de la BCE fin 2006 et aujourd’hui serait pertinente.

Je ne penche donc pas dans l’immédiat pour un effondrement de la zone euro, mais pour une dévaluation massive de l’euro, retardée par les manoeuvres politiques, l’ignorance des marchés, et probablement la Chine, mais qui arrivera inéluctablement.

Ce n’est que lorsque cette dévaluation massive sera opérée, avec un euro autour de 0,80 par dollar, que les pays comme l’allemagne décideront de sortir. la ménagère allemande et française ne souffrent pas encore suffisemment pour que l’électorat décide d’envoyer des élus qui auront mis la sortie de l’euro au programme.

Nous avons encore, malheureusement du temps devant nous, avant que cela ne se produise.

Mais d’ici là, il faudra s’attendre à voir l’incroyable : des banques en faillites sous perfusions de liquidités de la BCE. Les mu vont encore grimper sous peu. Vous verrez.

Si l’€ baisse, tout s’effondre !

Bonjour M. Chevallier,

1- Vous dites: « Si l’€ baisse, tout s’effondre ! ».

Pourriez-vous expliquer?

2- Pourquoi l’euro reste si fort, malgré toute cette crise?

Cordialement.

« Ça fera mal quand le village Potemkine euro-zonard s’effondrera ! »

Si je peux me permettre, et si je comprends bien : tant que l’on ponctionnera de l’argent des états membres pour recapitaliser les banques (en endettant le pays et les citoyens) tout en empêchant les agences de notation de dégrader la note des pays… la pyramide de ponzy pourra continuer ?! Donc pas de krach financier à l’horizon … mais des coupes budgétaires dans les pays et aides sociales en moins ?!

Le krach, non pas financier, mais de la civilisation occidental n’arrivera donc que par le peuple (cf. Londres) ?!

merci pour vos éclaircissement.

Il n’y a pas de krach de la civilisation occidentale mais de l’€ zone

Le bilan de la BCE totalisait 1 150 milliards d’euros à l’ouverture de l’année 2007 (avant le 1er crédit crunch).

Le bilan publié le 5 août 2011 fait apparaitre un total de 2 004 milliards.

La BCE a donc augmenté son bilan de 854 milliards d’euros depuis le début de la crise des subprimes.

Il faudra ajouter à ces 854 milliards, les achats massifs de titres pourris émis par les états et les banques en faillite de l’eurozone dans les 2 ans à venir.

Je pense que nous pouvons tripler ce chiffre à horizon 2013. Cela se fera en violation, encore une fois des statuts et des règles. (pour répondre à BA, ils ne feront pas de recapitalisation, ils violeront les règles tout simplement ou en édicteront d’autres).

A ce moment, nous serons à près des 2 trillions d’euros de valeurs fantômes dans le bilan de la BCE.

C’est là qu’interviendra la dévaluation.

Il n’y aura plus de BCE en 2013 !

Les pbs interbancaires en Europe ont aussi été levés dans un papier d’hier de CIB Natixis :

http://cib.natixis.com/flushdoc.aspx?id=59515

http://www.lefigaro.fr/flash-eco/2011/08/18/97002-20110818FILWWW00258-bce-prets-d-urgence-a-212-millions.php

Delors, le papa de Martine, a dit que l’Euro et l’Europe sont au bord du gouffre.

Je suggère donc de faire un grand pas en avant 🙂

Oui !

Jeudi 18 août 2011 :

Le mini-sommet franco-allemand de mardi n’a pas réussi à apaiser les esprits. Pire encore, l’annonce par Nicolas Sarkozy et Angela Merkel d’un projet de taxe sur les transactions financières en Europe, aux contours encore flous, a précipité les valeurs financières dans une nouvelle tempête.

A 11H00 GMT, les banques Société Générale (- 5,26 %), Crédit Agricole (- 4,14 %) et BNP Paribas (- 3,27 %) s’affichaient en net recul. La tendance était identique à Londres avec la banque Barclays (- 4,71 %), ainsi qu’à Francfort avec Deutsche Börse (- 2,96 %).

Plusieurs responsables européens ont donné des signaux négatifs jeudi, de nature à renforcer les doutes des investisseurs.

L’Autrichien Ewald Nowotny, membre du conseil des gouverneurs de la Banque centrale européenne (BCE) a jugé « improbable » un retour de la récession, mais il a admis s’attendre à un ralentissement de l’économie mondiale.

L’ancien président de la Commission européenne, le Français Jacques Delors, a estimé que la zone euro et l’Union européenne étaient « au bord du gouffre ».

« Depuis le début de la crise, les dirigeants européens sont passés à côté des réalités. Comment peuvent-ils penser que les marchés vont croire aux promesses du sommet de la zone euro, le 21 juillet, s’il faut attendre la fin septembre pour les transformer en actes ? », a-t-il lancé.

Le ministre luxembourgeois des Finances, Luc Frieden, a taclé la France, qui a un « grand besoin de rattrapage » avec son déficit public « beaucoup trop élevé » et « une Constitution qui n’inclut pas de seuil plafond de dette ».

http://www.boursorama.com/infos/actualites/detail_actu_marches.phtml?num=3ee070549146a56976307ca00d5e096c

C’est de la dynamite. Ce blog est tellement interessant et instructif!

Si vous pouviez traduire cet article en anglais et illustrer avec le bilan en anglais de la BCE ce serait encore mieux. Surtout qu’un certain nombre de bloggeurs « poids lourds » anglophones vous surveillent et vous citent.

Et la BCE va sans doute se fendre d’iun communique pour contredire vos conclusions…

Merci.

Trop tard : c’est déjà fait !

La bourse a l’air d’aprécier tout cà : -6% déjà !!!

Il faudrait que Sarko et Merkel fassent un autre sommet, ca descendra plus vite ensuite…

« 17H44 – 500 millions de dollars pour une banque européenne – Quelle banque? La BCE ne le révèle pas. Elle vient, pour la première fois depuis février, d’accorder un prêt en dollars, d’un montant important et destiné à une seule banque, pour sept jours. C’est un indice de plus de la fébrilité des banques européennes. »

Donnez-nous le nom Monsieur Chevallier ! 😉

Certainement une banque grecque, comme l’an dernier. $500 mn, ce n’est pas beaucoup. Y’aura pire, gardez un peu d’affolement en réserve !

« Les dettes des Etats sont devenues des actifs à risques pour les banques, c’est un changement », confirme Georges Pauget, l’ancien patron du Crédit agricole. Du coup, c’est le sauvequi-peut. « Les grandes banques françaises comptent beaucoup d’investisseurs institutionnels étrangers, dont des Américains qui ont vendu tout ce qui était européen », poursuit-il

et

« Mais la note du Crédit agricole, très exposé à la dette grecque, a été mise sous surveillance et les bénéfices trimestriels de la « SocGen », elle aussi plombée par la Grèce, ont chuté de 31% en août. »

http://www.leparisien.fr/economie/crise-votre-banque-peut-elle-faire-faillite-20-08-2011-1572240.php