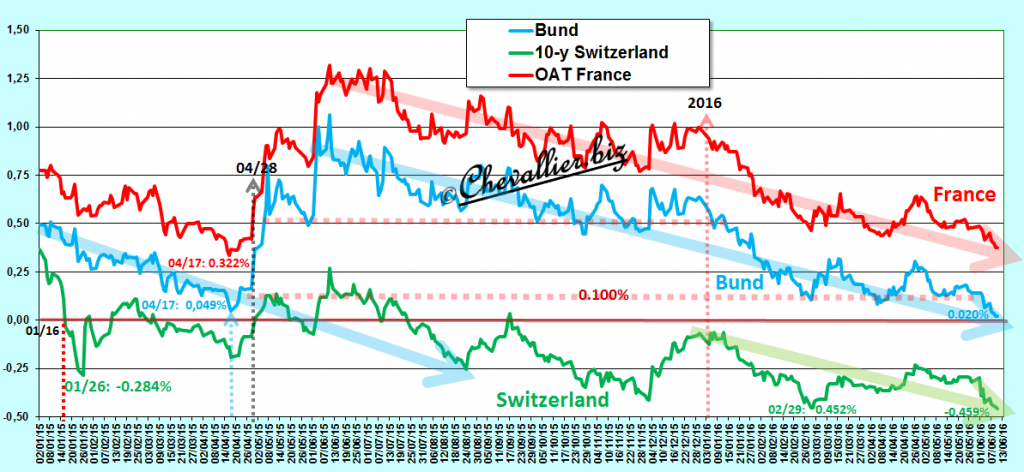

Les rendements de bons à 10 ans de Trésors de référence battent leurs plus bas record à des niveaux proches de zéro voire négatifs, ce qui n’est pas bon du tout !

Ainsi par exemple, ce 10 juin, les rendements du Bund sont tombés à 0,020 %, ceux du 10 ans japonais à – 0,155 % et ceux des petits Suisses à – 0,459 % !

Document 1 :

Comment analyser ce qui constitue a priori une aberration, à savoir des rendements de bons à 10 ans de Trésors à zéro, voire négatifs ce qui était inimaginable et inconcevable auparavant ?

Première solution, la pire, celle des pires idiots nuisibles, celle qui consiste à prétendre qu’il s’agit là de bonnes nouvelles car ces bas taux témoignent de la confiance des investisseurs dans ces Etats tout en diminuant le coût de leurs dettes, ce qui stimulerait la croissance !

Deuxième solution, celle qui consiste à attribuer cette baisse des rendements à des causes à court terme visibles sur certains indicateurs comme le font la plupart des journaleux et bonimenteurs tels que les célèbres stratégistes obligataires de Natixis qui s’affichent dans les dépêches de l’Agence Française de la Propaganda…

Ainsi par exemple la chute des cours des actions et des taux a été attribuée début 2016 à celle des prix des hydrocarbures (qui sont pourtant toujours très volatils), au ralentissement de la croissance en Chine (pourtant prévisible et normal) et aux problèmes des pays dits émergents qui n’ont pourtant jamais émergé.

Actuellement, ces taux à des niveaux plus bas record sont attribués au référendum sur le Brexit et aux politiques monétaires des banques centrales qui sont jugées inefficaces.

Oubliés les prix du baril de pétrole dans les 30 dollars, la Chine où la croissance se poursuit normalement et les pays émergents encore et toujours englués dans leurs mêmes problèmes !

En fait, toutes ces explications ne reprennent jamais les véritables causes de ces baisses de taux historiquement et théoriquement totalement hors normes.

En effet, pour différentes raisons, personne ne prend en considération cette aberration que constitue cette monnaie contre nature qu’est l’euro ni surtout l’hypertrophie de son agrégat monétaire M1.

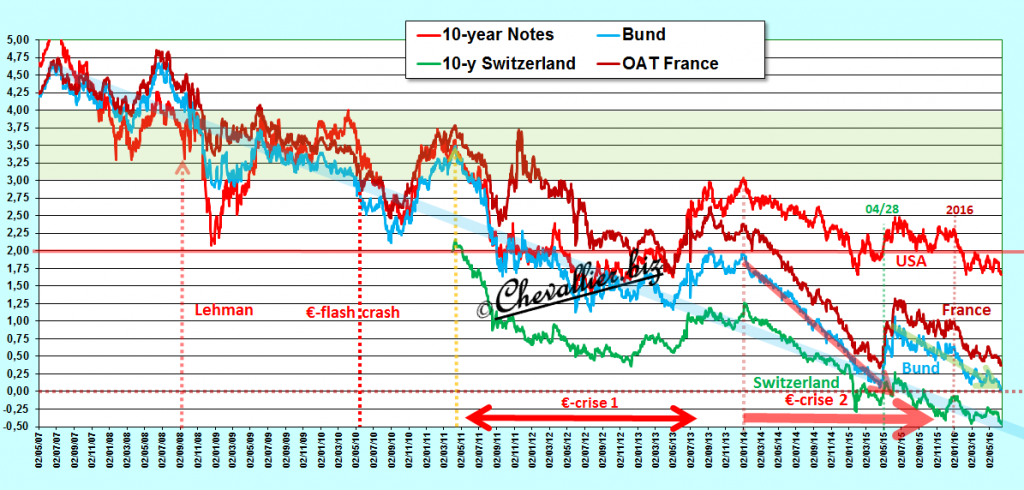

Pour tout monétariste normalement constitué, ces baisses de taux s’inscrivent dans la tendance lourde et longue de la baisse de ces rendements entamée en juillet 2007 pour le Bund et due aux risques de l’€clatement à venir,

Document 2 :

Evidemment, la nomenklatura euro-zonarde et surtout bancaire n’a pas intérêt à ce que ce genre d’analyses soit divulgué car la situation peut vite devenir ingérable avec des banques sous capitalisées et surendettées qui font peser un risque systémique.

Cependant, il est quand même étonnant de constater que rares sont les personnes qui analysent correctement ces problèmes économiques élémentaires…

Les bas taux vont couler l’€-Titanic !

En deux jours, Daussault et Peugeot annoncent un possible rachat de leurs actions, un signe ? feraient-ils la même analyse ? — surtout quand l’Immonde titre « Dassault c’est fini » et Famille je vous hais » au sujet des Peugeot !

Bonjour

selon cette tendance, quel est le Point de rupture?

Une supernova est un événement cataclysmique signant la fin d’une étoile ; une supernova peut résulter de deux types d’événements très différents :

l’explosion thermonucléaire d’une naine blanche à la suite d’une accrétion de matière arrachée à une étoile voisine (voire une collision avec celle-ci) qui explose complètement (supernova dite thermonucléaire) ;

l’effondrement gravitationnel d’une étoile massive (supernova dite à effondrement de cœur).

En juin 2016, les économistes voient une bulle obligataire qui gonfle de plus en plus ; les économistes comparent cette bulle obligataire à un événement cataclysmique : une supernova.

La bulle obligataire, c’est « une supernova qui va exploser un jour ».

La bulle obligataire, c’est « une course folle vers l’inconnu ».

Vendredi 10 juin 2016 :

Le marché obligataire dans une course folle vers l’inconnu.

Partout dans le monde, les taux d’emprunt sont au plus bas historique. Un phénomène inédit aux conséquences imprévisibles, qui trouve racine dans les politiques ultra-accommodantes des banques centrales et l’inquiétude des investisseurs avant le référendum sur le Brexit.

Japon, Etats-Unis, Suisse, Grande-Bretagne, etc. Les rendements des obligations des grands pays riches sont presque tous au plus bas, battant des records tous les jours, sur le marché secondaire où les banques et les investisseurs s’échangent les titres déjà émis.

Repoussant les limites, le rendement du Bund, c’est-à-dire les obligations allemandes arrivant à échéance dans dix ans, qui font référence sur le marché, pourrait même bientôt devenir… négatif.

Son taux d’emprunt a atteint 0,020% vendredi matin. Il se situait encore au-dessus de 1% en 2014.

« Le moment historique » où il atteindra zéro « ne semble plus être qu’une question de temps », selon les économistes de la banque allemande LBBW.

Les investisseurs sont dans « une recherche de qualité », explique Gilles Moëc, chef économiste chez Bank of America-Merrill Lynch, qui qualifie ce réflexe de « phénomène assez courant ».

Ils se réfugient sur le marché de la dette souveraine, considéré comme un havre de paix, faisant grimper la demande et donc les prix, ce qui se traduit mécaniquement par une baisse des taux.

Le cap du taux négatif à 10 ans ayant déjà été franchi par le Japon (- 0,155%) et la Suisse.

Un cas contraire à toute logique financière, puisque lorsqu’ils achètent une obligation assortie d’un taux négatif, les investisseurs s’engagent à verser une somme d’argent à l’emprunteur s’ils conservent le titre à échéance.

Au total, plus de 10 000 milliards de dollars de dette souveraine mondiale ont été négociés à des taux négatifs à fin mai, selon l’agence d’évaluation financière Fitch.

Mais surtout, c’est une entrée en terre inconnue. Bill Gross, le « tsar des obligations » du fonds d’investissements Janus Capital, qui a fait en son temps les beaux jours du géant Pimco, met en garde contre cette « supernova qui va exploser un jour ».

http://www.romandie.com/news/Le-marche-obligataire-dans-une-course-folle-vers-linconnu_RP/710847.rom

Bund : 0,018 % !!!

GERMAN 10-YEAR BUND YIELD FALLS TO RECORD LOW AT 1 BP

0,011 % pour être + précis !!!

… mais 0,010 % maintenant en attendant – !!!

Tout va bien pour l’Euro !

– 4,6% pour la Générale en attendant – !

Bonjour.normalement les actions devraient monter avec ces taux négatifs.ben non la bourse baisse surtout les bancaires.il y a un loup quelque part…..

J’ai quand même l’impression qu’ils veulent se servir d’un BREXIT comme prétexte !

se servir d’un BREXIT comme prétexte : oui !