Certains nuls sont vraiment nuls, et ceux de la Banque de France ne sont donc pas les seuls dans ce cas…

J’ai écrit à maintes reprises que dans la perspective de cet €-crash à venir la meilleure solution pour augmenter son capital au lieu de le perdre est d’investir en bons du Trésor américain, cf. la copie de mon dernier article à ce sujet daté du 10 juin qui complète les précédents :

En effet, qu’elles soient à 10 ans ou à 2 ans, ces Notes sont un excellent refuge pour les capitaux libres recherchant un refuge rémunérateur en cas de baisse prononcée de tous les actifs.

L’évolution du Yield Spread 10y-2y est donc un excellent indicateur précurseur de la variation de l’activité économique qui permet d’anticiper les phases de crises et celles de forte croissance lorsque les causes de ses variations sont endogènes, c’est à dire propres aux Etats-Unis mais à partir d’un certain moment il ne l’est plus lorsque les causes de ces variations sont exogènes, c’est-à-dire hors des Etats-Unis.

Dans ce dernier cas, les investisseurs, surtout européens ont intérêt à placer leurs capitaux disponibles sur ces Notes du fait qu’ils sont doublement gagnants : d’abord par le renforcement du dollar (USD) par rapport à l’euro et en même temps (…) par la hausse des prix des contrats correspondant à la baisse des rendements de ces Notes.

La palme d’or de l’idiot utile pourrait être attribuée au Président de la République italienne qui a provoqué une répétition générale de ce que sera l’€-crash car il est maintenant bien clair que cette stratégie sera la seule qui sera gagnante.

Pour rappel, comme je l’ai déjà écrit, il est possible de placer son capital disponible en fonds répliquant les marchés de ces Notes.

Exemples de tels fonds :

iShares 1-3 Year Treasury Bond (SHY)

iShares 7-10 Year Treasury Bond (IEF)

iShares 20+ Year Treasury Bond (TLT)

Toutes les autres solutions pour se prémunir de l’€-crash sont perdantes.

Un tel €-crash aura des conséquences dramatiques mais c’est aussi une opportunité de gains, à condition de bien spéculer, c’est-à-dire de voir loin et juste en analysant correctement les indicateurs dans le cadre d’un monétarisme bien compris…

Pendant les 9 journées de cette micro crise italienne, de tels investissements permettaient des gains de 1 % par… jour ! Car ce type de placement est doublement gagnant : par la hausse du dollar par rapport à l’euro et par la hausse des prix des contrats.

Pour compléter les solutions que je propose, il en existe bien entendu d’autres, comme par exemple d’investir directement dans des contrats (avec un investissement minimum supérieur à 100 000 euros par contrat).

Tout est simple.

Par ailleurs, il est toujours possible d’investir en actions dans le futur à la baisse (puts et autres), ce qui est moins pépère et peut-être plus rémunérateur mais donc plus risqué.

Bien entendu, ces capitaux doivent être placés dans des banques hors de la zone euro car lors de l’€-crash les comptes bancaires de la zone seront bloqués et la garantie des dépôts actuellement de 100 000 euros ne sera pas respectée.

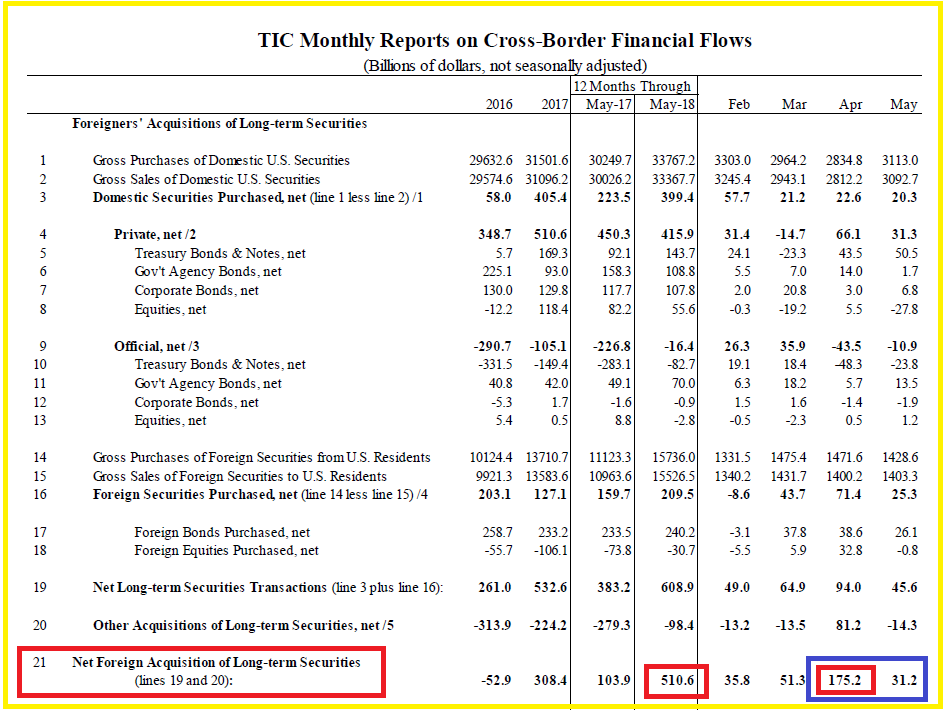

Les bons spéculateurs (non américains) ont déjà réagi en augmentant leurs investissements de 175 milliards de dollars aux Etats-Unis en avril dernier lorsque la Yield spread 10y-2y a franchi la barre critique des 50 points de base,

Tous les autres types de placements seront perdants.

Comme en Grèce et à Chypre, les prix de l’immobilier s’effondreront et ce qui restera sera lourdement taxé.

Les prix de l’or baisseront car la crise se propagera en Asie où se trouvent ses principaux acheteurs qui subiront en outre la hausse du dollar (USD).

Les malheureux Euro-zonards qui ne peuvent pas s’échapper auront récolté les conséquences de leur insouciance, ou de leur crédulité.

Pour rappel : pendant les années 20 et 30, les juifs qui ont fui l’Europe continentale sont morts de mort naturelle…

Les conséquences d’une création monétaire massive et de faillites de banksters ont été et seront toujours terribles.

Lire à ce sujet le livre de Pierre Jovanovic : Adolf Hitler ou la vengeance de la planche à billets.

Cliquer ici pour (re)lire mon article du 10 juin à ce sujet.

Bonjour,

Vous parlez d’avoir une banque hors zone euro, avez-vous une ou plusieurs a conseiller ?

Cordialement,

Bonjour,

Vous préconisez de placer son capital disponible sur des fonds ETF pour répliquer les marchés de ces notes. Faut-il se positionner à l’achat ou à la vente ?

Exemples de tels fonds :

iShares 1-3 Year Treasury Bond (SHY)

iShares 7-10 Year Treasury Bond (IEF)

iShares 20+ Year Treasury Bond (TLT)

Cordialement,

Toujours investi en obligations corporate en euros

J’attends avec impatience votre crash

La banque centrale Russe a fourgué tous ses bonds du trésor américain (ce n’est pas énorme, 100 milliards)… sur les deux derniers mois, dont la moitié pendant la crise italienne… et ils achètent beaucoup d’or (ils échangent de l’or chinois contre du pétrole). Sont-ce des mauvais investisseurs ?

La question est de savoir où nous en sommes, car de 1920 à 1945, cela fait 25 ans. Parier sur la courbe des taux, pour des traders avertis c’est peut-être une bonne idée pour les prochains mois, pas sur 10 ans. Le problème de toute spéculation est de savoir quand acheter et quand vendre. Certains disent que certains fonds pourraient faire faillite (par manque de liquidité), comme dans le cas d’ETF sur le VIX récemment. Quand nous sortons du cadre normal, qu’est-ce qui fonctionne encore (à part une mitrailleuse)?

Le problème est bien que personne ne sait ce qui va se passer, vous pas plus qu’un autre. Vous nous donnez des informations pertinentes, la zone euro sera a ramasser à la petite cuillère, mais nous ne savons pas quand, comment et nous n’avons aucune idée des conséquences, par exemple sur les USA qui selon vous resteront un havre de paix (pour ceux qui migrent, ce sera peut-être mieux), alors que ce sera la crise aussi (il y a eu 1929 entre les années 20 et 30)… Le scénario de l’Italie qui quitte la zone euro à la mi-aout est totalement farfelu. Il me semble que vous penchez ici, comme Jovanovic, sur l’hyperinflation (puis la guerre), ce qui me paraît le scénario le plus crédible. C’est toujours un euro crash mais ce n’est plus la fin de l’euro que vous annonciez. Cela démarre lentement, accélère pendant un an ou deux ans, pour se terminer brutalement, c’est cela non? Si c’est le cas, même si le cours de l’or est divisé par deux, ce sera mieux que rien… pour ceux qui restent, non? En supposant qu’il ne soit pas saisi.

Et pour ceux qui restent, pour ce que nous en savons, le mieux est de laisser chacun se débrouiller. C’est déjà bien pour nous que vous soyez là pour nous informer de comment cela évolue… Et cela va évoluer encore pas mal de temps après que la courbe des taux sera passé en négatif, non?

Hyperinflation……deja La……les prix en euro sont les memes qu’en francs……multipliés par 7 .

Tous les conseillers financiers ne vendent que la peur…..trop de puissances souhaitent conserver en l’etat Le système financier…il’y Aura des acoups….mais pas de rupture…….c’est impossible……les états attendront la’ mort des nos pour tout leur prendre et la dette grossira perpétuellement…….conclusion…….vivons ainsi ou tout est faux…….comme Amazon et tesla et fb et Google et les russes ou tout est mensonge esclavage des esprits corruption.

https://www.youtube.com/watch?v=2FEtiA18lZU

Bonsoir,

Vous parlez de gel des comptes bancaires.

Faut’il aussi y ajouter le gel des comptes titres ?

Dans ce cas, il y aurait spoliation des titres.

Pour l’ouverture d’un compte bancaire ou titre hors zone euro, ce n’est pas très simple pour le citoyen lambda.

Pouvez-vous nous donner des informations pratiques pour sortir son patrimoine de la zone euro ?

Sachant que les virements bancaires sont freinés fortement par nos chers banquiers.

Cordialement

Ce que j’ai compris c’est le gel du cumul des comptes dans UNE banque donnée (celle qui fait faillite), au-delà de 100 000€. JP Chevallier dit que cela pourrait être inférieur à ce montant, et je crains qu’il ne dise vrai…

Mais cela sous-entend que la banque fasse faillite et dans ce cas, je ne comprends pas le scénario de l’hyperinflation qui permettrait de sauver les banques… à court terme. J’ai peut-être loupé quelque chose.

Je suis allé trop vite… donc cela englobe les comptes titres. Et il n’y a pas spoliation. Tu n’as pas de l’argent dans la banque, tu es un créditeur. Ton argent sert donc à recapitaliser la banque et tu deviens actionnaire d’une banque qui passe de l’état de faillite à celui de « quasi en faillite ». L’idée est qu’un jour tu puisses récupérer ton capital.

Si on a de l’argent sur son compte titre c’est équivalent à un compte bancaire.

Mais si ce sont des titres, nous ne sommes plus créditeur de la banque mais en possession d’un titre.

Se pose la question de la vente forcée par la banque en faillite des dits titres.

Et dans ce cas nous nous retrouvons en possession d’une créance sur la banque.

Retour à la case départ.

J’ai bon ou pas ?

si ce sont des titres, nous ne sommes plus créditeur de la banque mais en possession d’un titre : non en droit bancaire français !!!

Quels sont les courtiers étrangers à recommander ?

Degiro (Pays-Bas) en zone euro mais de droit Néerlandais ?

Interactive Brokers (USA) ?

Est-ce que les lecteurs de Jean-Pierre Chevallier ont d’autres propositions de courtiers ?

Merci pour vos réponses

Il y’a l’option des titres en nom propre que l’on peut acheter directement auprès des grandes entreprises. Le titre est alors normalement détenu par l’entreprise. J’avais regardé, c’est assez facile à acquérir, mais cela suppose qu’il ne faille pas le vendre du jour au lendemain. Les entreprises du CAC40 ne disparaîtront pas, mais achetez aujourd’hui du Total au plus haut… c’est à vous de voir.

Et puisque j’y suis… A Chypre, il y a l’histoire d’une vieille dame (son fils était banquier) qui tous les vendredi après-midi passait à la banque pour retirer son argent, et tous les lundi matin venait le redéposer… Tout le monde se foutait d’elle. Elle a fait cela pendant des années. Aucune banque n’a jamais fait faillite un jour de semaine.

Bonsoir,

LA GARANTIE DES TITRES :

Qu’entend-on par « ne pas être en mesure de restituer » les titres ?

Un prestataire de services d’investissement n’a que la garde des titres, assortie éventuellement d’une responsabilité sur leur gestion et sur l’exécution des opérations (encaissement des coupons ou des remboursements, souscriptions nouvelles). C’est le client qui, à tout moment, demeure le propriétaire des instruments financiers.

La faillite du prestataire ne modifie pas ce mode de propriété. Le client reste propriétaire des titres et il en garde normalement la libre disponibilité.

La garantie des titres du FGDR entre en jeu lorsque l’ACPR constate que le prestataire n’est plus en mesure de restituer à ses clients les instruments financiers dont il a la garde. Ceci implique que deux conditions soient simultanément réunies :

– les clients, bien que propriétaires, n’ont plus la disponibilité des titres dont ils ont confié la garde au prestataire (les titres, par exemple, ne sont plus en compte, ils ont « disparu ») ;

– de plus, la situation financière du prestataire ne lui permet pas de restituer des titres aux clients, ni de les rembourser (pour cause de cessation des paiements).

La garantie des titres indemnise alors le client de la valeur des instruments financiers à la date d’indisponibilité.

Remarque importante :

La garantie des titres ne couvre pas les litiges qui pourraient survenir entre le client et l’établissement du fait de la mauvaise gestion de son portefeuille, ni les variations de valeur que les titres peuvent subir du fait de l’évolution des marchés.

De même, un éventuel désaccord entre le prestataire et le client quant à la réalité de titres inscrits en compte est un litige d’ordre commercial. La garantie des titres du FGDR ne joue que sur le constat fait par l’ACPR que la situation financière du prestataire ne lui permet pas de restituer des titres.

https://www.garantiedesdepots.fr/fr/garanties-du-fgdr/la-garantie-des-titres?field_category_tid=2

A situation exceptionnelle, solutions exceptionnelles, je pense que ce droit ne sera pas respecter et que en dernier ressort vos titres serviront au renflouement de votre bk.

Pour ce qui est des courtiers, mème principe que les bk hors de l’UE.

Donc j’en retient comme solution achat de $ US et ou US treasuries ou d’ ETFs a déposer sur un compte en devises ou un compte titre pour les obligations et les ETFs.

Reste le risque de taxation des comptes détenus hors de France, mais dans la mesure ou les idiots nuisibles qui nous dirigent en ont certainement tous un je pense pas qu’ils vont se tirer une balle dans le pieds.

Une autre solution consiste aussi a faire ses valises… personnellement je l’envisage de + en +

En réponse à la garantie de titre : http://chevallier.biz/2011/06/garanties-des-banques-helvetes/

« Les investisseurs qui acquièrent des actions sont logiquement les légitimes propriétaires de ces titres, leur banque n’étant que l’indispensable intermédiaire du fait de leur dématérialisation.

Donc, en cas de faillite d’une banque, les titres doivent revenir intégralement à leurs légitimes propriétaires quel qu’en soit le montant (moins les frais de compensation) : Les dépôts effectués sur un compte de titres ne font pas partie de la masse d’actifs de la banque en faillite mais sont intégralement restitués au client dixit le site du système de Garantie des dépôts des banques et négociants en valeurs mobilières suisses.

C’est la solution adoptée en Helvétie mais pas en France où ce sont les Gos banques qui font la loi et qui la font appliquer : la garantie sur les titres est limitée à 70 000 € par personne et par banque. »

le client qui, à tout moment, demeure le propriétaire des instruments financiers : non ! Pas en droit français !

C’est effectivement ce que dit un ancien port (cité précédemment) lequel précise la limite de garantie : « C’est la solution adoptée en Helvétie mais pas en France où ce sont les Gos banques qui font la loi et qui la font appliquer : la garantie sur les titres est limitée à 70 000 € par personne et par banque. »

Grand entretien d’actualité juin-juillet 2018 avec Pierre Yves Rougeyron partie 2

A partir de la minute, il donne son scénario pour l’Italie et le solde Target.

https://www.youtube.com/watch?v=asS4eQl6uaU

Ça serait sympa après le ballon on se tape une bonne dictature. Enfin, en France on y est déjà depuis un bon moment. Cela sera plus un ajustement à la réalité. Et beaucoup de gens ne vont rien comprendre. Eux qui ne comprenaient déjà pas pourquoi ils déprimaient, auront enfin une bonne raison bien tangible.

Il n’est fait mention que de placements et de chercher une rémunération pour des capitaux.

Une alternative de mon point de vue à la recherche de rémunération sur les actifs pourrait être de privilégier « l’indépendance financière » en soldant ses passifs. En effet, si les actifs s’effondrent, les capitaux restants à de voir n’auront pas bouger et la charge du remboursement de la dette pourait s’avérer problématique avec une tension sur les flux et un aléa fort élevé en cas de vente du bien pour rembourser la dette dans un marché qui serait alors probablement inefficient avec des valeurs de transaction à la casse. Ainsi, ceux qui estiment depuis quelques années que « l’argent ne coûte rien et qu’on serait bien stupide de ne pas profiter en s’endettant » pourront juger a posteriori de leur position initiale. Mais les mentalités sur ce volet sont relativement figées avec le fameux « effet de levier » du crédit.

Par ailleurs, en remboursant ses passifs, on libère tous les ans des flux à même d’être alloués sur telle ou telle classe d’actifs en condidération de la situation du moment.

Enfin, à titre personnel, j’ai alloué une quote-part non négligeable de mes avoirs financiers sur de l’or détenu en physique et conservé. Si je ne contredis pas le fait que l’or puisse évoluer fortement à la baisse, même en cas de fortes tensions, je « spécule » à penser que son comportement sera bien plus satisfaisant et confortable que les autres actifs qui seront alors massivement illiquides. Je privilégie donc l’indépendance et la liquidité pour favoriser la réactivité et réduire des chaînes.

Le prix de revient de l’or doit se situer à 700/800$ l’once (pour les mines les plus performantes).

Après, cela peut baisser plus bas, mais c’est déjà une indication…

Comme Yves, j’ai soldé les passifs. J’ai remboursé le crédit immo qu’il me restait.

J’ai demandé une attestation de fin de prêt « pour servir et valoir ce que de droit », comme de coutume, et mon cher banquier m’a annoncé qu’ils se produisaient plus ce type d’attestation ??!!??!!

Courbe des taux : cette pente est-elle si savonneuse ?

By: Umberto Salvagnin – CC BY 2.0

Les médias s’inquiètent de la « courbe des taux » dont l’évolution signalerait l’arrivée d’une prochaine récession. Mais cet indicateur est-il encore fiable ?

Vous aimez cet article ? Partagez le !

inShare

E-mail

Par Simone Wapler.

« Aplatissement » ou « inversion » de la courbe des taux » : ces expressions autrefois réservées à quelques spécialistes noircissant les pages finances et marchés des journaux surgissent de plus en plus souvent et sont agitées comme un présage de très mauvais augure. Qu’en est-il vraiment ?

Comme vous le savez, le système monétaire et financier s’adosse à du crédit (de la dette) sans vraiment de contrepartie. Sa référence est la dette américaine à court et long terme. Les intérêts sur ces dettes d’échéances variables forment la courbe des taux. Par exemple, le deux ans rapporte 1% et le 10 ans 3%. La pente est montante.

Dans un marché libre, cette courbe se formerait par la loi de l’offre et de la demande et reflèterait le prix du temps. Il est d’usage que plus la durée de la dette est longue, plus le taux augmente car le risque augmente avec le temps. Par exemple, l’émetteur peut se retrouver incapable de payer, l’inflation peut surgir érodant les intérêts.

Évidemment, un État étant immortel et disposant du pouvoir de création monétaire, le risque de défaut est considéré comme nul avec l’obligataire souverain. Reste essentiellement le risque de l’inflation.

Nous ne sommes plus du tout dans un marché libre mais dans un marché contrôlé par les banques centrales. La Réserve fédérale procède au relèvement des taux courts. En ce moment, la courbe s’aplatit puisque le début remonte sans que la fin bouge.

Un aplatissement ou une inversion est considéré par beaucoup comme un indicateur de récession. Pas d’inflation en vue, donc pas de croissance puisque dans la logique des monétaristes, l’inflation est un indicateur de croissance.

Ainsi, aujourd’hui si le bon du Trésor US à 10 ans restait à 2,86% et si Powell relevait à nouveau le taux court, le deux ans verrait son rendement passer à 2,87% et le seuil fatidique du retournement serait atteint.

DU CÔTÉ DU TEMPS LONG

Mais la Fed n’intervient plus sur l’autre bout de la courbe puisqu’elle n’achète plus de 10 ans américain. De ce côté, beaucoup de choses peuvent donc se passer et le marché retrouve une certaine liberté.

On a appris que la Russie ne stockait plus de bons du Trésor US et avait disparu de la liste des acheteurs étrangers. Le gouvernement Trump multiplie les dépenses. Le commerce mondial commence à ralentir, ce qui se traduit par moins de demande pour stocker du dollar. Moins d’acheteurs et toujours plus d’offre… Le rendement du 10 ans américain a atteint un point bas en juillet 2016 à 1,37% et depuis il monte, même s’il est récemment revenu en dessous de 3%.

Le surendettement actuel est tel que des taux longs « normaux », de l’ordre de 4% à 5%, précipiteraient de nombreuses faillite. Nous verrions alors la Fed revenir à une politique laxiste dans une nouvelle tentative désespérée de contrer ce qu’elle appellerait récession.

Se focaliser sur la courbe des taux dans le contexte actuel de manipulation monétaire est hasardeux. C’est l’évolution des taux longs qui est importante pour notre patrimoine et pour la survie du système monétaire et financier actuel arrivé en bout de course du surendettement.

Lorsqu’il faudra régler tout ça, comme dit dans le rapport « In Gold We Trust », c’est l’or qui restera la monnaie ultime officielle.

Actuellement, exprimé en dollar, l’or a baissé mais de nombreux gérants l’estiment désormais sous-évalué.

Si vous voulez monter dans le grand train de l’or qui s’apprête à redémarrer, c’est maintenant, pendant l’arrêt en gare, qu’il faut y penser.

https://www.contrepoints.org/2018/07/20/320644-courbe-des-taux-cette-pente-est-elle-si-savonneuse?utm_source=Newsletter+Contrepoints&utm_campaign=cf4f0d98a9-Newsletter_auto_Mailchimp&utm_medium=email&utm_term=0_865f2d37b0-cf4f0d98a9-113895301&mc_cid=cf4f0d98a9&mc_eid=2fecf4362d

Pour revenir sur une question sur INteractive. Brokers datée de 2011: certes ce courtier est américain et bien géré mais pour nous européens les fonds sont logés chez Citigroup a Francfort. Donc si j’ai des liquidités en €, $ ou toute autre devise ils sont considérés comme des dépots dans une banque européenne et donc portent les mêmes risques de blocage et ou de confiscation que pour une banque classique…où j’ai loupé quelquechose?

Bonjour Mr CHEVALIER,

En tant qu’investisseur avec un statut non professionnel, depuis le 1er Janvier 2018 il n’est plus possible d’acquérir les ETF :

iShares 1-3 Year Treasury Bond (SHY)

iShares 7-10 Year Treasury Bond (IEF)

iShares 20+ Year Treasury Bond (TLT)

Que proposez vous comme alternative ?

Cordialement.

Christian