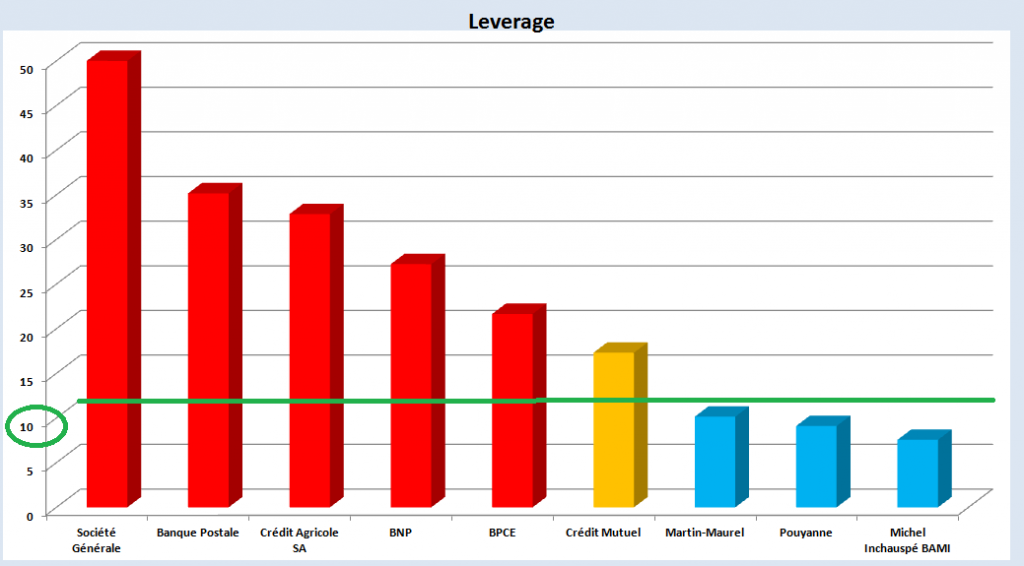

Petit récapitulatif du multiple d’endettement des banques françaises, leverage en anglais, mon µ…

Document 1 :

Document 2 :

| France | Liabilities | Equity | Leverage | Tier 1 |

|---|---|---|---|---|

| Société Générale | 1 135,47 | 22,535 | 50,4 | 2 |

| Banque Postale | 168,232 | 4,784 | 35,2 | 2,8 |

| Crédit Agricole SA | 1546,714 | 47,101 | 32,8 | 3,7 |

| BNP | 1857,863 | 68,216 | 27,2 | 3,7 |

| BPCE | 1010,562 | 46,656 | 21,7 | 4,6 |

| Crédit Mutuel | 559,02 | 32,289 | 17,3 | 5,8 |

| Martin-Maurel | 1,655149 | 0,163048 | 10,2 | 9,9 |

| Pouyanne | 0,196023 | 0,021533 | 9,1 | 11 |

| Michel Inchauspé BAMI | 0,376886 | 0,05 | 7,6 | 13,2 |

Sommes en milliards d’euros.

Dans ces documents, j’ai retraité les chiffres des ratios Tier 1 publiés par les dirigeants des banques à partir de leurs bilans (certifiés ou non pour les trimestriels) selon les règles préconisées par ce bon vieux Greenspan et par la BRI : les capitaux propres sont réduits aux seuls véritables capitaux propres, à savoir le capital plus les réserves, tout le reste du bilan étant par définition constitué de dettes qui ne doivent pas dépasser 10 fois le montant des capitaux propres.

Ce leverage est donc le rapport entre le total des dettes et le montant des véritables capitaux propres (sans les minoritaires).

Ainsi par exemple, le total des dettes des mécanos de la Générale est de 1 135 milliards d’euros ; il représente 50,4 fois le montant des véritables capitaux propres qui s’élèvent à 22,5 milliards quand les titres super-subordonnés et autres ont été retirés de ces capitaux propres pour être intégrés dans les dettes comme le font les banques sérieuses, cf. la banque Martin-Maurel et autres.

Les banques qui respectent cette règle prudentielle d’endettement peuvent a priori supporter les turbulences financières car elles sont bien gérées. C’est le résultat de l’observation des gens de la Fed portant sur plus d’un siècle du fonctionnement des banques aux Etats-Unis et ailleurs.

Les banques qui ont un bon leverage n’ont pas de cadavres à cacher dans les placards, c’est-à-dire qu’elles n’ont pas des engagements létaux sur des produits dérivés et autres.

C’est simple, tout est simple…

J’ai un compte dans ttes les banques qui ont un baton rouge… je crois que je vais transferer vers la banque en jaune…

J’ai un compte dans ttes les banques qui ont un baton rouge Félicitation !!!

je crois que je vais transferer vers la banque en jaune…… en bleu c’est mieux !

Jeudi 13 octobre 2011 :

L’agence d’évaluation financière Fitch a abaissé jeudi la note de la banque suisse UBS d’un cran à « A », et a indiqué qu’elle envisageait d’abaisser les notes de nombreuses autres grandes banques, dont les banques françaises Crédit Agricole et BNP Paribas, et la banque helvétique Credit Suisse.

Fitch a par ailleurs abaissé d’un cran, à « A+ » les notes de deux banques régionales allemandes, Landesbank Berlin (LBB) et Berlin-Hannoversche Hypothekenbank.

http://tempsreel.nouvelobs.com/topnews/20111013.AFP5666/fitch-abaisse-la-note-d-ubs-et-envisage-d-abaisser-celles-d-autres-banques.html

A mon avis, l’UBS s’en Fitch

Jeudi 13 octobre 2011 :

L’agence de notation Standard & Poor’s a abaissé jeudi soir la note souveraine de crédit à long terme de l’Espagne d’un cran, de « AA » à « AA-« , avec perspective négative.

http://www.boursorama.com/actualites/s-p-abaisse-la-note-de-l-espagne-aa-avec-perspective-n-gative-46d1b2a8f6e18ae5bf6beecfa066d6f0

Merci encore pour ces posts qui nous éclairent sur l’état de santé de nos bien aimées banques.

Mais que pensez-vous de la caisse des dépôts? Est-elle en bonne santé? Avec les différents placements hasardeux qu’ils ont fait( comme Quick par exemple), peut-on avoir encore confiance?

La CDC n’est pas une banque mais une institution financière étatique, donc hors de ce champ d’analyse.

Pourtant elle propose des services bancaires, non?

N’étant pas un spécialiste et ne voulant pas me tromper, vous serait il possible de calculer le « Leverage » du Crédit Mutuel ARKEA à partir des éléments trouvés sur leur site à l’adresse suivante :

– http://www.arkea.com/Arkea09com/public/AMF_docdereference2011.pdf

Fait partie du Crédit Mutuel !

Apparemment non, car à plusieurs reprises des responsables d’agences m’ont affirmé que le Crédit Mutuel ARKEA était indépendant du point de vue financier du Crédit Mutuel.

D’où ma demande.

Il y a encore des gens qui croient en ce que leur disent leurs banquiers ! ça me fait toujours rire !

Concernant le Credit Lyonnais, Racheté par le Credit Agricol, C’est la meme chose / meme tier ou est-ce que c’est une entité a part ?

Le CL fait partie du groupe CA

Je viens de regarder la composition du credit mutuel.

Comme dit précédemment le Credit Mutuel ARKEA n’y figure pas dans la composition du groupe CM-CIC

Voir: http://www.bfcm.creditmutuel.fr/fr/bfcm/pdf/RFSCM10CIC_JUIN2011.pdf

NOTE 3 – Composition du périmètre de consolidation

30.06.2011 30.06.2010

30.06.2011 31.12.2010

Le groupe CM5-CIC est devenu CM10-CIC le 1er janvier 2011 avec l’adhésion à la Caisse fédérale de Crédit Mutuel des Fédérations du Crédit Mutuel Loire Atlantique Centre Ouest, du Centre, de

Normandie, Dauphiné-Vivarais et Méditerranée. Conformément à l’avis de la Commission bancaire, la société mère du groupe est constituée par les sociétés incluses dans le périmètre de globalisation.

Les entités qui la composent sont :

– la Fédération du Crédit Mutuel Centre Est Europe (FCMCEE),

– la Fédération du Crédit Mutuel du Sud-Est (FCMSE),

– la Fédération du Crédit Mutuel d’Ile-de-France (FCMIDF),

– la Fédération du Crédit Mutuel de Savoie-Mont Blanc (FCMSMB),

– la Fédération du Crédit Mutuel Midi-Atlantique (FCMMA),

– la Fédération du Crédit Mutuel Loire-Atlantique (FCMLACO),

– la Fédération du Crédit Mutuel Centre (FCMC)

– la Fédération du Crédit Mutuel Dauphiné-Vivarais (FCMDV),

– la Fédération du Crédit Mutuel Méditerranée (FCMM),

– la Fédération du Crédit Mutuel Normandie (FCMN),

– la Caisse Fédérale de Crédit Mutuel (CF de CM),

– la Caisse Régionale du Crédit Mutuel Sud-Est (CRCMSE),

– la Caisse Régionale du Crédit Mutuel Ile-de-France (CRCMIDF),

– la Caisse Régionale du Crédit Mutuel de Savoie-Mont Blanc (CRCMSMB),

– la Caisse Régionale du Crédit Mutuel Midi-Atlantique (CRCMMA),

– la Caisse Régionale du Crédit Loire-Atlantique (CRCMLACO),

– la Caisse Régionale du Crédit Mutuel Centre (CRCMC),

– la Caisse Régionale du Crédit Mutuel Dauphiné-Vivarais (CRCMDV),

– la Caisse Régionale du Crédit Mutuel Méditerranée (CRCMM),

– la Caisse Régionale du Crédit Mutuel Normandie (CRCMN),

– les Caisses de Crédit Mutuel adhérentes à la Fédération du Crédit Mutuel Centre Est Europe,

– les Caisses de Crédit Mutuel adhérentes à la Fédération du Crédit Mutuel Sud-Est,

– les Caisses de Crédit Mutuel adhérentes à la Fédération du Crédit Mutuel Ile-de-France,

– les Caisses de Crédit Mutuel adhérentes à la Fédération du Crédit Mutuel de Savoie-Mont Blanc,

– les Caisses de Crédit Mutuel adhérentes à la Fédération du Crédit Mutuel Midi-Atlantique,

– les Caisses de Crédit Mutuel adhérentes à la Fédération du Crédit Mutuel Loire-Atlantique,

– les Caisses de Crédit Mutuel adhérentes à la Fédération du Crédit Mutuel Centre,

– les Caisses de Crédit Mutuel adhérentes à la Fédération du Crédit Mutuel Dauphiné-Vivarais,

– les Caisses de Crédit Mutuel adhérentes à la Fédération du Crédit Mutuel Méditerranée,

– les Caisses de Crédit Mutuel adhérentes à la Fédération du Crédit Mutuel Normandie,

Arkea fait partie du groupe Crédit Mutuel qui est la seule entité à prendre en considération dans une optique d’analyse et de ses conclusions.

Bonjour,

Un grand merci pour cet éloquent article.

Je note que vous ne mentionnez pas d’autres banques privées françaises comme la banque Palatine, la banque privée 1818, la Compagnie financière Edmond de Rothschild, etc. Y a-t-il une raison à cela ?

Au plaisir de vous lire.

YLB

Bk Palatine filiale de BPCE, Bk 1818 de Natixis, et Rothschild Fr de Rothshild CH déjà analysée

Bonsoir :

Résultats des stress tests des banques françaises réalisés par l’agence bancaire européenne:

Concernant les 4 Gos banques françaises il manquerait 8,8 Milliards d’euros pour avoir un ratio tier one de 9,1 pour la totalité des 4 banques.

Nous sommes a des années Lumière de vos chiffres !!

lien des résultats au stress test:

http://www.banque-france.fr/acp/stress-tests/2011-Test-de-ABE-sur-les-besoins-en-fonds-propres-des-banques-europeennes-resultats-provisoires-des-banques-francaises.pdf

il manque 88 millards d’euros, c’est presque pareil que 8.8 milliards, arrêtons de chipoter.

Nous parlons bien des fameux stress test qui avaient prouvé la solidité de Dexia, n’est-ce pas ?

Bonjour M. Chevallier,

Sur votre graphique de leverage, on trouve en rouge les 4 banques françaises identifiées comme « systémiques » (too big to fail) lors du dernier G20, plus la Banque Postale.

La Banque Postale est-elle trop petite pour figurer dans la liste des systémiques ou doit-on penser qu’en cas de difficultés, cette banque serait renflouée plus prioritairement par l’Etat qui est actionnaire ?

Autrement-dit, confirmez-vous (après lecture de votre article du 26 septembre 2011 sur cette banque) que selon vous cette banque n’est pas plus sure que les autres malgré son caractère étatique, en ce qui concerne la sécurité des dépôts ?

Merci pour votre blog très instructif.

Bonjour Monsieur,

Quid du crédit coopératif et de la Nef ?

Merci de votre réponse

cordialement