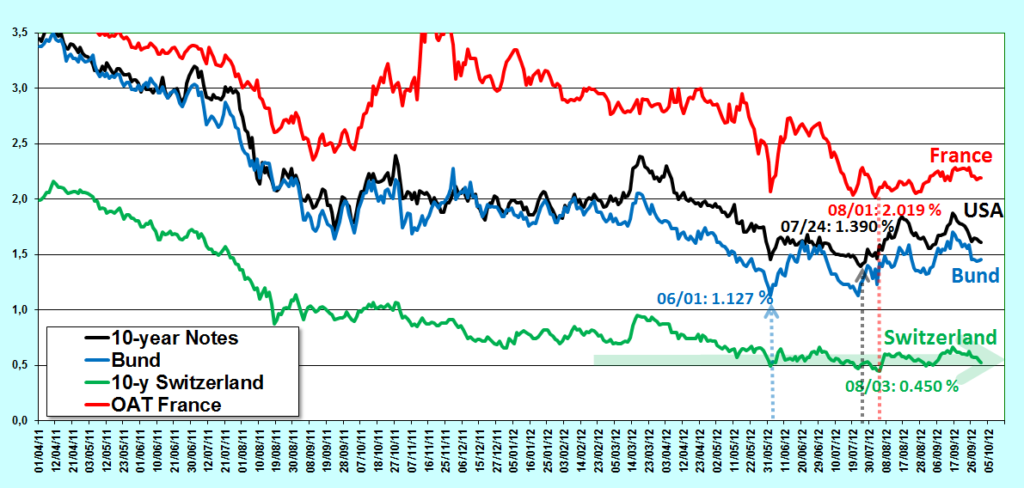

Les rendements des bons bons du Trésor helvète à 10 ans baissent alors que ceux du Bund montent un peu,

Document 1 :

Le sismographe de l’€-crise met en évidence la montée inéluctable de l’€-crise,

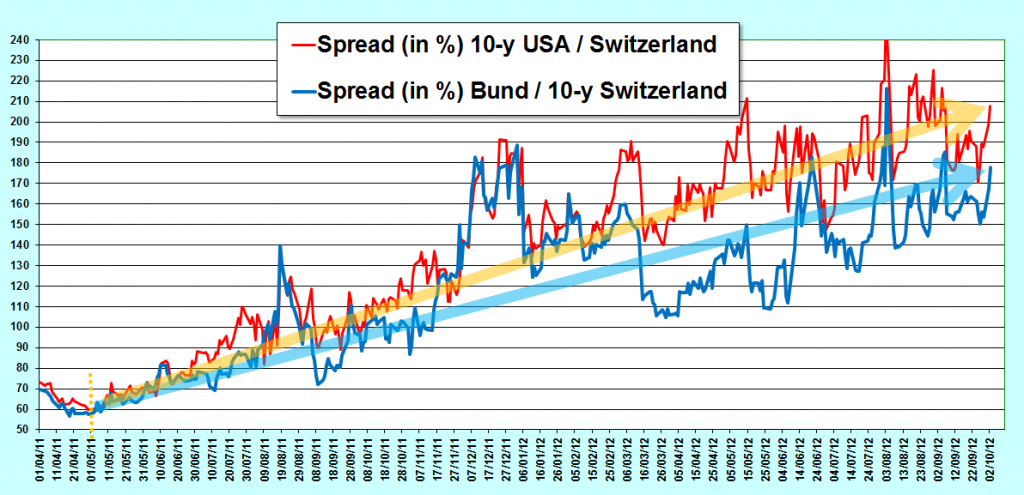

Document 2 :

Ça ne peut pas durer éternellement…

Les tsunamis sont toujours très dévastateurs. Avant qu’ils ne se produisent, seuls les bons spéculateurs, ceux qui voient juste et loin, les éléphants, se réfugient toujours tranquillement dans les zones sûres.

Oui, mais ce n’est pas pour tout de suite. La capacité de résilience de l’heureuse-zone est énorme. C’est à se demander combien de temps cela peut encore durer. Il s’agit de tirer sur l’élastique, mais un élastique spécial dont on peut augmenter le diamètre avec moult efforts. Jusqu’à quel point?

Bonne nuit et merci infiniment pour vos messages.

Joël

Merci pour vos analyses, M Chevallier.

Tout le monde veut prêter chez qui ils pensent avoir des chances de retrouver leur argent, malgré les rendements misérables (et même négatifs compte tenu de l’inflation) et fuit comme la peste tout le reste.

L’euroland n’existe déjà plus depuis longtemps pour les marchés : ils attaquent les pays les uns à la suite des autres. Seules les populations désinformées l’ignorent, ce qui donne encore plus de valeur au travail d’analyse de l’auteur de ce site.

Mais tout va bien en euroland, dit-on à la télé.

Heu, pour info, le financial times avait écrit sur la JPM en aout dernier (la banque clamait sa volonté de faire monter les taux espagnols pour les « terminer »)

Les gentils économistes télévisuels ont mystérieusement oublié de vous informer, d’analyser et même d’en créer graphique comme aime à le faire le génie de BFM, récemment transféré sur France 2

Autre info : depuis peu, Goldman prévoit une hausse des taux français pour début 2013

Notez que Goldman n’est pas si menteur que ce que vous pourriez le croire : ils avaient annoncé le short sur le bund en début 2ème trimestre 2012 … et en effet les taux sont un peu remonté à cette période (peu après mi juin)

Dernière info croustillante, le quotidien national français le Parisien (que les provinciaux connaissent sous le nom du « aujourd »hui ») a publié la semaine dernière les principaux financeurs des candiats pour l’élection US….

Chez Romney, on trouve :

en 1 Goldman

en 2 JPM

et 3 4 et 5 sont aussi de grosses banques américaines

(en 2007, C’est Obama qui avait été choisi par Goldman, puisque la banque avait été son 1er « sponsor »)

On connait donc le nom du candidat de Wall Street pour cette élection

Bonjour,

Désolé si la pertinence de mes question est ridicule, en tant qu’autodidacte, ça n’est pas toujours si simple… 🙂

Quand la FED rachète des bon du trésors avec l’argent déposée par les banques, est-ce qu’il faut voir ça comme une fuite d’un système (monnaie de banque centrale) vers un autre système (l’économie réelle) ?

Je suis à la masse ou pas dans mon raisonnement ?

Sur la même ligne, j’ai le sentiment qu’un monétariste pure et dure ne croit pas aux deux systèmes distincts mais qu’ils ne font en réalité qu’un… (cf. Milton qui présentait l’achat de bons du trésor comme un outil de politique monétaire, les rachats massifs de B-2 en bonds US, vos remarques concernant les réserves obligatoires…)

Dernière question: Greenspan présente le bon du trésor comme un outil de stérilisation de la monnaie. J’en conviens parfaitement à un détail près qui me turlupine, c’est le politicien… Mettez 3 sous en pension chez lui et vous verrez comment il va les dépenser sans crier garde… (un bel exemple avec l’arrivé de fils Bush au pouvoir en 2001) Auriez-vous une remarque à ce sujet ? Est-ce qu’on a déjà pu voir ce méthode fonctionner ?

Merci

Johnny.

Depuis le temps que je lis (silencieusement) ce site, je commence à comprendre certaines choses :

Auriez-vous une remarque à ce sujet ? Est-ce qu’on a déjà pu voir ce méthode fonctionner ?

MChevallier dit depuis longtemps et le rappelle régulièrement que jamais une telle masse de devise n’a été crée et/ou mise en circulation

Aucune statistique donc à ce sujet. Même pour lui qui semble bien documenté

Seul indice de sa part : il parle tout le temps d’un tsunami….

2/

Sur la même ligne, j’ai le sentiment qu’un monétariste pure et dure ne croit pas aux deux systèmes distincts mais qu’ils ne font en réalité qu’un… (cf. Milton qui présentait l’achat de bons du trésor comme un outil de politique monétaire, les rachats massifs de B-2 en bonds US, vos remarques concernant les réserves obligatoires…)

« Il font circuler la monnaie. » C’est ce que dit MChevallier.

Et cela se comprend : si elle ne circulait pas, le système s’arrêterait net

On aurait des monceaux de dettes seraient d’un côté, et de l’autre la capacité à créer monnaie mais sans but précis.

Les banques centrales pour bien marcher, doivent créer monnaie en prévision des resultats futurs des entreprises… c’est à dire créer de l’argent mais pss plus que ce qui sera réellement gagné

sinon, il y a dépréciation : trop monnaie pour trop peu de biens produits

(c’est ces sens de l’ajustement qui fait que l’argent est dit « sain », selon les Reaganomics)

C’est pourquoi il signale régulièrement que l’on « distribue de l’argent non gagné » depuis des années

on peut distribuer de l’argent non gagné en l’empruntant, mais cela coute interet

et quand le stock de dettes est trop gros, plus personne ne prête, l’économie se contracte (car la consommation n’est plus subventionnée par l’argent non gagné mais pourtant distribué)

la planche à billets chauffe car les échéances des oat arrivent et on crée pour rembourser,

les trombes de billets entrainent un retour à leur valeur intrinsèque des billets (le prix du papier)

voilà, en espérant que ce que j’ai soit « utilie » et de préférence « pas idiot »…

J’entends votre cheminement, Beau-Gausse ( silencieux ! ), et merci à vous.

J’ai enfin compris que si la monnaie ne circulait pas ou plus, tout le Système s’effondrait ( au passage, merci JP pour votre billet suivant, m’aidant à comprendre ce que veulent dirent M1, M2, M3, et merci aussi à Suryia pour le lien Bce ).

J’ai bien compris que lorsque l’on emprunte à + ou – longue échéance, avec les intérêts assortis à l’emprunt pour compenser l’usure de la monnaie, on s’endettait sur l’avenir en fonction d’un potentiel à rembourser estimé le jour J de l’emprunt.

Or si le potentiel à rembourser change entre temps et que l’on gagne moins, il est certain que l’emprunt et les intérêts vont être plus difficiles à rembourser.

Or, il est convenu et entendu, par définition tombée du ciel !, qu’un Etat ne peut jamais être déclaré en faillite.

Quoi qu’il arrive économiquement, il faut qu’il rembourse et ses dettes et les intérêts à la date dite. S’il ne le peut pas, il réemprunte, avec de nouveaux intérêts, en hypothéquant sur l’économie présente et à venir.

Un Etat est sa monnaie, parce que sa monnaie représente son potentiel économique.

Je crois comprendre que JP regarde le potentiel économique ( PMI, balances commerciales ) qui représente la valeur monnaie d’un Etat ( ou d’une zone d’Etats regroupés avec la même monnaie ), et les comportements généraux au regard de ces potentiels économiques, de productions et d’échanges, en rapport avec les emprunts qui sont faits et les capacité d’endettement-remboursement.

Je comprends qu’il ne sert à rien de s’endetter pour produire si ce que l’on produit ne correspond pas à une demande ou est vendu plus cher que d’autres à qualité égale.

Maintenant, comment « joue »-t-on avec sa monnaie ( forte, faible, taux directeurs, etc… ) , je n’ai toujours pas compris clairement le fonctionnement.

Je ne fais donc pas partie des éléphants avisés qui vont se réfugier par anticipation sur les hauteurs. Par contre, je réalise parfaitement que la mer est bien grosse, les vagues déferlantes de plus en plus hautes, et par précaution, j’ai déjà pris le chemin de la colline.

Bonne soirée à Tous.

Merci Beau-Gausse et BFA pour vos interventions.

Je suis parfaitement en accord avec l’idée qu’il faille faire circuler la monnaie.

Les dépôts effectués auprès de la FED par les banques US ne sont rien d’autre que les excédents en caisse en fin de journée qui sont placé à la FED (0.25% d’intérêt, c’est toujours mieux que 0).

Mais pour qu’une banque « A » se retrouve avec un excédent en caisse en fin de journée, c’est qu’un client « A » est venu déposer de l’argent frais. Cette argent frais est retiré par une personne « B » auprès d’une banque « B » et utilisé comme moyen de payement de la personne « A ». La banque « B » finit donc la journée avec un trou dans son bilan qu’elle se doit de corriger en empruntant. Cet emprunt peut être fait de différentes manières (banque centrale, banques privées indigènes ou étrangères, banque de lettre de gages, état, cantons, villes, etc.) mais en gros de la même manière que les dépôts…

Si on part du principe que le marché interbancaire US fonctionne correctement, les dépôts auprès de la FED (quelques 1500 milliards de dollars) sont la somme des excédents des banques US. Les banques US attirent de l’argent frais…(leur eurozonars au hasard…).

Jusque là, il me semble que je ne suis pas complètement faux et ça me parait logique… Mais c’est la suite qui se corse 🙂

Si les banques déposent tout cette argent frais auprès de la FED, c’est qu’ils ne savent pas comment les utiliser, autrement dit que l’économie privée US n’a pas besoin d’un capital pareil pour assouvir tous ses désires d’investissement.

On a donc la FED qui se retrouve avec 1500 milliards de dollar dont personne ne veut… Est-ce que cette argent frais n’a pas un effet inflationniste ? Apparemment non !

La FED a choisi d’acheter des bons au trésors US ce qui a deux effet.

1. Les taux chutent.

2. L’état US (qui lui a un véritable besoin d’argent frais, on pourrait parler presque de perfusion dans ce cas ^^) peut ainsi combler le trou généré par son déficit monstrueux.

La boucle est bouclée, l’argent circule et tout le monde il est content !

Mais mon problème, c’est la notion de monnaie centrale présenté à travers 3 billets par Olivier Berruryer:

http://www.les-crises.fr/la-monnaie-banque-centrale-1/

http://www.les-crises.fr/la-monnaie-banque-centrale-2/

http://www.les-crises.fr/la-monnaie-banque-centrale-3/

Il fait notamment référence à ces deux monnaies distinctes qui ne communiquent pas. Je comprends son billet (ou du moins, je pense le comprendre) mais il me semble tout de même un peu en conflit avec une FED qui rachète des bons du trésors US… Voilà pourquoi je parle de fuite entre les deux systèmes et que je demande à JPC si pour un vrai monétariste, la monnaie de banque centrale est vraiment distincte de la monnaie utilisé par l’économie réelle…

Merci,

Johnny

@ JonnhyBox,

Désolée de n’intervenir que le 7, mais il fallait entre temps que je m’instruise. J’espère que vous reviendrez sur cette présente étude.

Reprenez l’étude de JP du 15/08/2007 » Etrange politique monétaire des banques centrales », çà aide à comprendre.

Bien cordialement.

Merci BFA

http://www.businessinsider.com/the-50-sexiest-ceos-alive-2012-9?op=1

enfin un bon classement pour la société générale !!!!

info ou intox ?

http://www.zerohedge.com/news/2012-10-02/ecb-eur22-trillion-missing