Un complément s’impose encore à mes articles précédents sur cette histoire de fous qu’est l’Initiative Monnaie pleine car plusieurs points sont à préciser…

Les initiants et leurs adversaires utilisent des concepts difficilement compréhensibles, mal définis et même sans définition précise dans certains cas, ce qui complique encore davantage la problématique posée par cette Initiative Monnaie pleine.

Actuellement en Suisse et dans tous les pays normalement constitués, l’activité principale des banques dites de dépôts est d’accorder librement des prêts à leurs clients en les finançant avec la masse des dépôts à vue et par des emprunts sur les marchés financiers en vue de dégager des bénéfices, en prélevant au passage des commissions rémunérant normalement le travail ainsi effectué.

Si l’on comprend bien, les initiants veulent pour l’essentiel interdire cette activité : ils veulent que l’argent prêté par les banques ne provienne que de la seule BNS qui aurait ainsi le pouvoir d’accorder ou non des prêts aux banques sous sa supervision et d’en fixer les modalités.

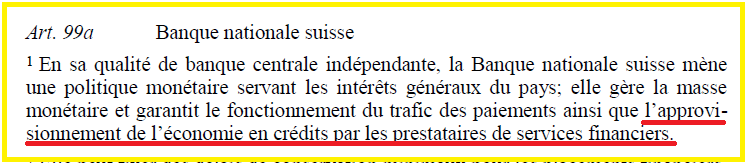

C’est du moins ce qui ressort de ce que l’on peut comprendre de l’article 99 a de l’Initiative,

Document 1 :

Dans ce cas, la Suisse se retrouverait dans une situation du genre de celle qui a prévalu en France pendant les années d’après-guerre (jusque dans les années 80) au cours desquelles un encadrement du crédit strict était imposé par la Banque de France.

Dans ce cadre, la Banque de France contrôlait en fait les crédits accordés par les banques : elle en limitait l’augmentation, et même elle exigeait que les banques accordent des prêts pour financer certains projets, dits d’intérêt national, au détriment d’autres.

Cet encadrement du crédit était alors l’instrument d’une planification indicative de type socialiste d’une économie dirigée.

Cette Initiative Monnaie pleine est donc bien, au mieux, un doux délire de la part de militants anticapitalistes attardés n’ayant aucune culture financière du monde dans lequel ils vivent.

Thomas Jordan, le Président de la BNS a d’ailleurs déclaré lors d’une rencontre organisée par Swiss Finance Institute (SFI) à Zurich le 16 mai que la BNS n’est évidemment pas la mieux placée pour évaluer la rentabilité des investissements financés par des prêts bancaires en Suisse !

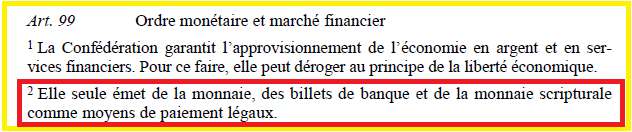

Par ailleurs, les initiants considèrent que seule la BNS doit émettre de la monnaie,

Document 2 :

Là encore, la formulation est particulièrement maladroite et elle montre que les initiants se situent dans un autre monde, hors du monde réel dans lequel vivent les petits Suisses.

En effet, une banque centrale ne crée (normalement) pas d’argent dans le cadre de ses activités habituelles.

Elle ne fait que contribuer à faire circuler l’argent gagné par les uns en mettant en circulation des billets en contrepartie du débit des comptes bancaires des bénéficiaires selon leur demande, ce que tout le monde peut constater en utilisant un bancomat.

Par ailleurs, elle supervise les banques de son ressort pour vérifier que leurs comptes sont bien tenus en respectant les règles comptables en vigueur ainsi que d’autres réglementations.

L’application du principe de la comptabilité en partie double assure ainsi la circulation normale de l’argent sans qu’il y ait de création monétaire indue, ex nihilo.

La création de richesse par le paysan de Böhm-Bawerk (à savoir la vente de son fromage) contribue à faire circuler de l’argent qui aboutit finalement sur un compte bancaire, par exemple celui du boulanger.

Des billets sont ainsi retirés de la circulation, éventuellement restitués à la banque centrale selon les besoins de la banque.

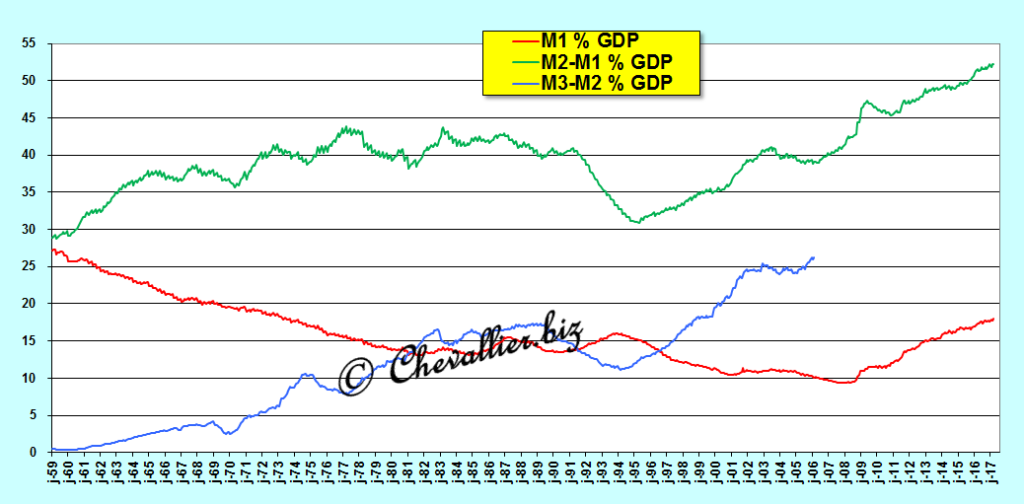

Les billets et les soldes positifs des comptes courants des clients des banques constituent l’agrégat monétaire M1.

Par la suite, le paysan de Böhm-Bawerk épargne, c’est-à-dire qu’il dépose sur un compte d’épargne une partie de ses billets et de ses disponibilités (qui se trouvent sur son compte courant) dont il n’a pas besoin dans un avenir proche.

Cet argent entre alors dans la composition de l’agrégat monétaire M2-M1.

Les entreprises comme par exemple le fabricant de matériel pour faire du fromage disposent d’une trésorerie, c’est-à-dire de disponibilités pour faire face à leurs dépenses à venir.

Cet argent constitue globalement l’agrégat monétaire M3-M2.

Ainsi, de période en période, le paysan de Böhm-Bawerk et ses descendants s’enrichissent, ce qui les a amené à ouvrir des comptes bancaires, puis des comptes d’épargne et ils ont augmenté leur capital productif (le cheptel, les machines, les bâtiments, etc.), immobilier et mobilier (en actions et obligations), ils ont investi dans d’autres activités, etc.

Ils ne conservent que les billets dont ils ont besoin, et lorsqu’ils en manquent, ils en retirent à un bancomat qui débite leur compte du même montant.

Ils ne gardent sur leurs comptes courants que ce dont ils ont besoin dans le très court terme, idem pour leurs comptes d’épargne et ils investissent selon leurs besoins et leurs opportunités.

Il est alors compréhensible que les agrégats monétaires évoluent en même temps que la création (ou l’augmentation) de richesse, c’est-à-dire du PIB courant.

Les ratios des agrégats monétaires par rapport au PIB tendent donc vers un optimum.

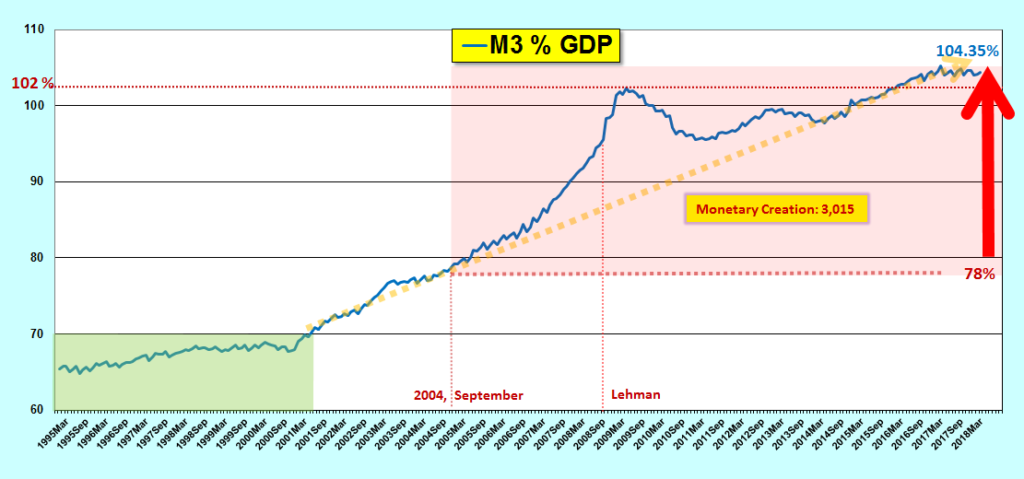

D’après la référence en la matière que constituent les agrégats monétaires des Etats-Unis, M1 devrait tendre vers 13 % du PIB (5% pour les billets et 8 % pour les comptes à vue), M2-M1 vers 40 % du PIB et M3-M2 vers 25 %, soit 78 % du PIB pour la masse monétaire totale M3,

Document 3 :

Le rôle de la banque centrale est de surveiller l’évolution de ces agrégats monétaires de façon à ce qu’il n’y ait pas de bulle (ou d’hypertrophie) c’est-à-dire d’argent non gagné dans le système bancaire, donc pas de création monétaire (indue, ex nihilo), ce qui constitue le premier pilier des Reaganomics, dixit Arthur, Laffer : Sound money is the sine qua non of a prosperous society, in The Four Pillars of Reaganomics.

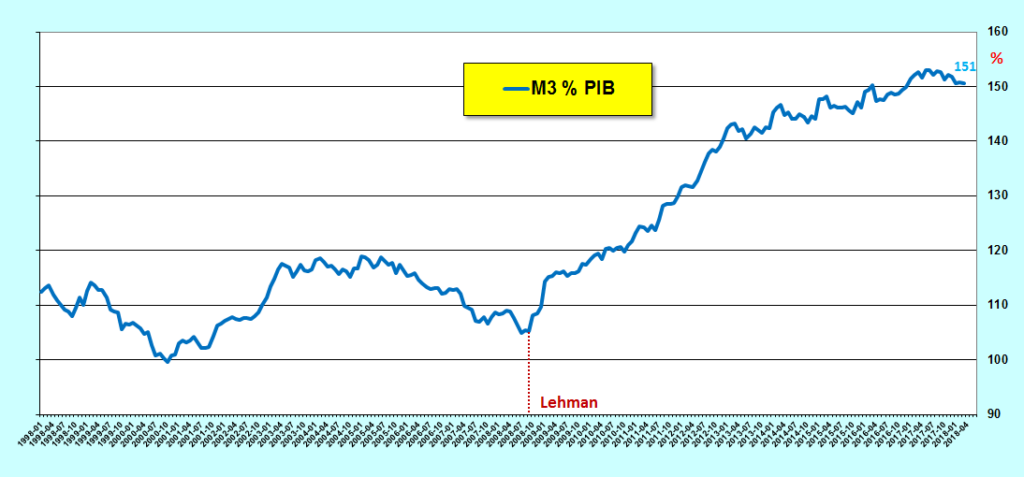

Une telle bulle monétaire est bien visible en Suisse avec un ratio M3/PIB de 151 % !

Document 4 :

Il en est de même dans la zone euro alors que l’argent y était sain avant l’adoption de cette monnaie unique contre nature qu’est l’euro,

Document 5 :

Une hypertrophie monétaire s’est développée aux Etats-Unis au début des années 2000 dans l’agrégat M3-M2. C’est la raison pour laquelle le bombardier furtif B-2, Ben Bernanke a fait supprimer la publication des chiffres de M3 pour que seuls les gens de la Fed puissent en connaitre l’évolution.

Cette bulle monétaire s’est développée parce que des banksters ne respectaient plus les règles prudentielles d’endettement préconisées par ce bon vieux Alan Grenspan, à savoir un ratio Core Tier 1 devant être supérieur à 8 %, ou son inverse, le leverage qui peut s’énoncer ainsi : le total des dettes d’une banque ne doit pas dépasser 12,5 fois le montant de ses véritables capitaux propres.

En ne respectant pas cette règle de bonne gestion, non transcrite en règle impérative, les banques ont laissé se développer aux Etats-Unis de l’argent qui n’était plus sain, de l’argent non gagné.

Pour assainir l’argent qui circulait aux Etats-Unis, les autorités ont été obligées de prendre des mesures drastiques qui ont provoqué la Grande Dépression, mais ensuite, l’économie américaine s’est redressée sur de bons fondamentaux, sains, comme le prouve la période de croissance et de création d’emplois actuellement ininterrompue depuis 2009.

Les grandes banques américaines présentant un risque systémique respectent cette règle prudentielle d’endettement préconisée par Alan Grenspan qui a même durci ses exigences après cette Grande Dépression en limitant le total des dettes à 10 fois le montant des capitaux propres.

Citigroup est la seule de ces grandes banques qui respecte cette nouvelle norme qui n’a toujours pas été transcrite en règle impérative aux Etats-Unis.

Dans la vieille Europe continentale, les autorités n’ont pas pu imposer le respect de cette règle car les groupes de pression des banksters sont très puissants et les citoyens n’ont aucune compétence en matière bancaire et encore moins en monétarisme.

En conséquence s’y est développée une hénaurme hypertrophie monétaire, cf. mes analyses à ce sujet, supérieure à 3 000 milliards d’euros, vraisemblablement de l’ordre de 4 000 milliards.

Elle s’est transmise également en Suisse qui est ainsi contaminée car beaucoup de gestionnaires de trésorerie des entreprises de la zone euro y ont placé une partie des capitaux qu’ils gèrent.

Donc, quand les règles comptables et de bonne gestion sont appliquées dans chaque nation, l’argent y circule normalement et y reste sain.

En ce début de XXI° siècle, les bulles monétaires des Etats-Unis et de la zone euro ont été causées par des banksters qui n’ont plus respecté la règle prudentielle d’endettement préconisée par ce bon vieux Alan Greenspan.

D’autres dysfonctionnements se produisent dans la zone euro…

La politique monétaire menée par les Marioles de la BCE, dite de Quantitative Easing (Q€2) consiste en réalité à faire acheter par les banques centrales des pays membres de la zone des bons de leur Trésor aux banques de leur ressort en les finançant par les dépôts en retour de ces banques à la BCE !

Il s’agit là d’opérations de cavalerie à grande échelle puisqu’elles portent sur plus de 2 700 milliards d’euros.

A ce dysfonctionnement majeur s’ajoutent les créances dites douteuses (ou prêts non performants, Non Performing Loans, NPL) qui sont en fait des pertes sur des prêts parce qu’ils ont une forte probabilité de ne pas être remboursés à leur échéance.

D’après les Marioles de la BCE, ils sont de l’ordre de 900 milliards d’euros.

Les banksters ont réussi à obtenir qu’ils ne soient pas comptabilisés en diminution du montant des prêts bruts dans les bilans publiés.

Aux Etats-Unis, les prêts sont comptabilisés à leur juste valeur, en net, les NPL étant donc soustraits du montant des prêts bruts octroyés, ce qui permet de donner une image fidèle de la réalité.

Par ailleurs, lorsque les hommes politiques au pouvoir volent l’argent gagné par le paysan de Böhm-Bawerk et par ses concitoyens sous la forme d’impôts pour le distribuer en aides dites sociales et autres prestations gratuites à des personnes qui ne créent pas de richesse, cette épargne forcée (les contribuables ne peuvent pas dépenser cette part de leurs revenus) n’est pas investie mais consommée, ce qui crée de nouveaux dysfonctionnements car cet argent n’est pas sain.

Enfin, il faut relever un problème qui n’est jamais abordé mais qui est pourtant important : la circulation des capitaux sans limite perturbe les équilibres nationaux en créant de graves dysfonctionnements dans certains pays.

Ainsi par exemple la Suisse subit l’intrusion intempestive de la bulle monétaire de la zone euro.

La politique énergique menée par le Donald montre qu’il faut quand même contenir ces mouvements internationaux afin d’optimiser la richesse des nations.

Le quatrième pilier des Reaganomics qui est la mondialisation, c’est-à-dire l’ouverture des frontières pour les échanges de biens et de services et aussi des capitaux, doit être revu et adapté aux conditions de ce début de XXI° siècle.

L’hypertrophie monétaire de la zone euro est létale à terme. Les bons spéculateurs, ceux qui voient juste et loin le savent bien. C’est la raison pour laquelle ils conservent prudemment leurs capitaux sur les Notes à 10 ans qui sont un bon refuge en cas d’€-crash.

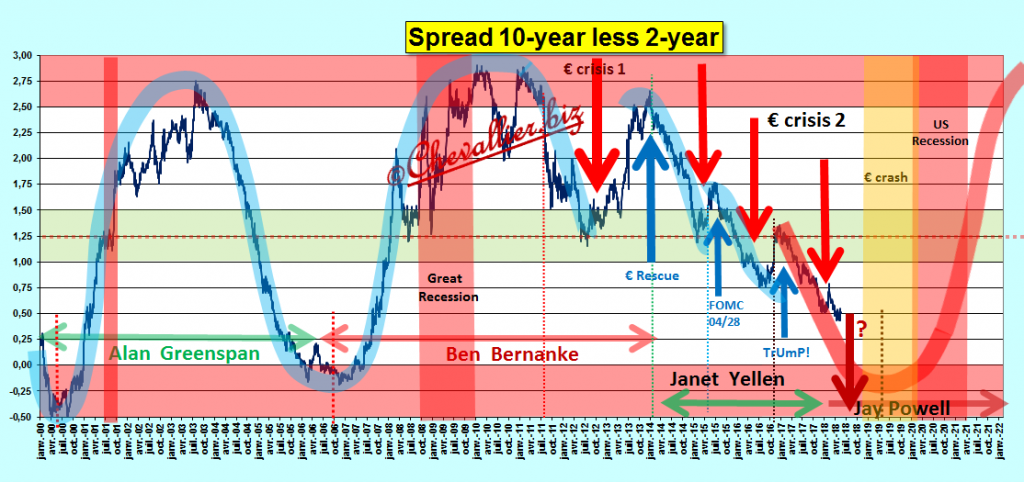

En conséquence, les rendements de ces Notes ne fluctuent pas durablement dans leur bande normale des 3 %,

Document 6 :

Comme les rendements des Notes à 2 ans continuent à monter, tirés par le relèvement du taux de base de la Fed, l’écart entre les rendements des Notes à 10 ans et ceux des Notes à 2 ans (le Yield Spread 10-2 y) continue à baisser sur sa tendance lourde baissière (entamée en 2011 lors de l’émergence de l’€-crise) vers le zéro et même vers des valeurs négatives, à cause de l’€-crash à venir qui se répercutera par une récession aux Etats-Unis,

Document 7 :

Tout est simple disait Milton Friedman.

Cliquer ici pour lire l’article d’Arthur, Laffer sur The Four Pillars of Reaganomics

Eh ben ! Cela ma paraît on ne peut plus clair.

Cependant, je pense que vous montrez une vision statique et c’est peut être là l’objet de cette initiative. Le problème est alors le suivant, aujourd’hui les banques américaines sont « saines », selon vous, et elles ont été incitées, parce que c’est leur raison d’être, à répondre aux demandes d’emprunts de leurs clients. Pour respecter les normes, ce n’est pas très compliqué, mais pour savoir si elles le seront quelque soit ce qui peut advenir, cela consiste à prédire l’avenir, ce que personne ne sait faire. Il en résulte que ce que vous nommez la prudence devient subjectif et peut conduire aux problèmes que nous connaissons en Europe car d’une façon ou d’une autre, nous n’avons que fait que retarder une crise « au cas où » ou encore avoir eu peur de la souffrance qui en résulterait. La question que je me pose alors est de savoir si cette initiative qui laisse penser que la BNS serait plus sage que les banques n’est pas aussi liée à la croyance que le modèle peut correspondre à la réalité pratique, ce que vous même laissez entendre sans pour autant le dire.

Donc pour sauver ses fesses, il serait bon d’avoir son épargne en bonds du trésor us à 10 ans.

Merci beaucoup pour la transmission de vos connaissances à un large public ignorant,de ces mécanismes monétaires.

Cordialement

Un fidèle lecteur

Ca devient de plus en plus clair : QE, dettes toxiques, mécanismes divers.

On ne pouvait pas aborder le mécanisme de la finance sans avancer une explication sur le Hors bilan par ex. qui plombent tous les bilans bancaires. J’aime particulièrement l’explication sur le mécanisme du QE, banques centrale vers banques dépendantes vers BCE. (mais en chiffre ca pourrait être encore plus limpide, je pense qu’on est à 60 milliards par mois)

Beaucoup nous expliquent d’une manière trop simple que la BCE donne l’autorisation aux banques centrales d’imprimer des tonnes de billets de banques ou des virements purs pour se refinancer, ce qui est totalement simpliste et stupide.

. Merci jp- Chevallier.

Là, même moi je comprends. Merci pour votre travail. J’apprécice beaucoup.

@Milton » même moi je comprends ! » Eh bien au cas où cela n’aurait pas été le cas, la situation n’aurait quand même pas été désespérée. Je viens en effet de découvrir un auteur Carol Dweck, laquelle fait état de deux états d’esprit : l’état d’esprit fixe et l’état d’esprit en développement… bien évidemment d’encourager ce dernier, encourageant l’effort pour développer sa compréhension…

Accessoirement, de pouvoir ainsi mieux comprendre la mentalité de nos énarques et autres !

Oui c’est effectivement la 2 eme option. C’est un choix que j’ai décidé d’adopter mais qui est souvent incompréhensible pour le Français….

Et en effet, si l’on comprend JPC plus facilement grâce à ses efforts pour nous faire mieux comprendre des choses complexes, alors même des tordus de l’ENA nuls en économie pourraient aussi comprendre. On peut toujours espérer.

Alerte : le gouvernement s’attaque aux commissaires aux comptes. D’après le responsable de la profession de nombreux commissaires vont se retrouver sans emploi. Avec le temps dégagé, lls vont donc pouvoir expliquer urbi et orbi tout ce dont JPC nous parle à propos de ces pb monétaires. Nous sommes sauvés.

Oui ! Certains vont peut-être enfin commencer à réfléchir sur le problèmes comptables !

Bonsoir :

La fin de l’euro c’est pour bientôt :

http://www.marc-candelier.com/2018/05/les-elections-italiennes-le-debut-de-la-fin-pour-l-euro.html

Asseline No !

Malgré quelques approximations (il n’est pas économiste) je reste persuadé que l’analyse générale d’Asselineau est précieuse.

Asseline No ! est viscéralement antilibéral et il ne connait absolument rien au monétarisme

J’ai juste testé le mot libéral au boulot

Si en plus vous parlez de capitalisme.

Ben vous devenez le pire des salopards.

Ça va être très dur de changer cette mentalité française.

Les mentalités ne changeront que quand le modèle sera en faillite.

Un grand merci pour vos analyses. Site ajouté aux flux RSS et partagé.

C’est l’abolition du droit de propriété cette initiative !

« Par ailleurs, lorsque les hommes politiques au pouvoir volent l’argent gagné par le paysan de Böhm-Bawerk et par ses concitoyens sous la forme d’impôts pour le distribuer en aides dites sociales et autres prestations gratuites à des personnes qui ne créent pas de richesse, cette épargne forcée (les contribuables ne peuvent pas dépenser cette part de leurs revenus) n’est pas investie mais consommée, ce qui crée de nouveaux dysfonctionnements car cet argent n’est pas sain. »

« La France c’est 1% du PIB mondial et 15% de la richesse redistribuée » Nicolas Doze le 22 mai 2018 BFM télé

« De tous côtés, on ne voit que des maisons brûlées et des gens pliant sous le poids de nos phynances »

« J’ai l’honneur de vous annoncer que pour enrichir le royaume je vais faire périr tous les Nobles et prendre leurs biens. »

– Père Ubu

@Homer, cette guerre qui pourrait arriver serait effroyable. Nos corps sédentaires, notre Internet, nos voitures, rien n’y surviverait. Pire…notre smartphone ne servirait plus à rien. Même Bercy, pourriture royale presque du niveau de Dieu en serait perdu. Perso, j’y verais presque un gain en qualité de vie !

à milton, pour étayer vos propos:

Hier le site impot.gouv.fr est inaccessible et encore ce matin (jour férié de fête chrétienne oblige), hier c’était la date limite pour le déclaration de TVA d’avril et son paiement; Le centre des finances publiques dit: on vas vous appliquer la pénalité de retard de 10 %, on ne peut pas faire autrement, c’est automatique, ce n’est pas grave, on vous la redonneras plus tard …..

C’est l’€rss

@Milton : j’attends la prochaine crise avec gourmandise