La BCE a publié récemment les chiffres des agrégats monétaires, ce qui aurait dû être abondamment commenté car ces données sont très importantes pour comprendre la situation dans laquelle se trouve la zone euro…

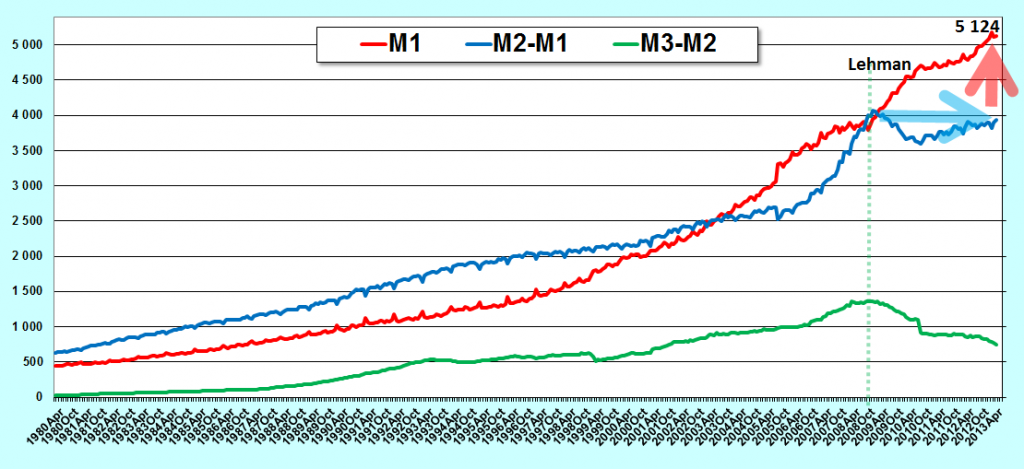

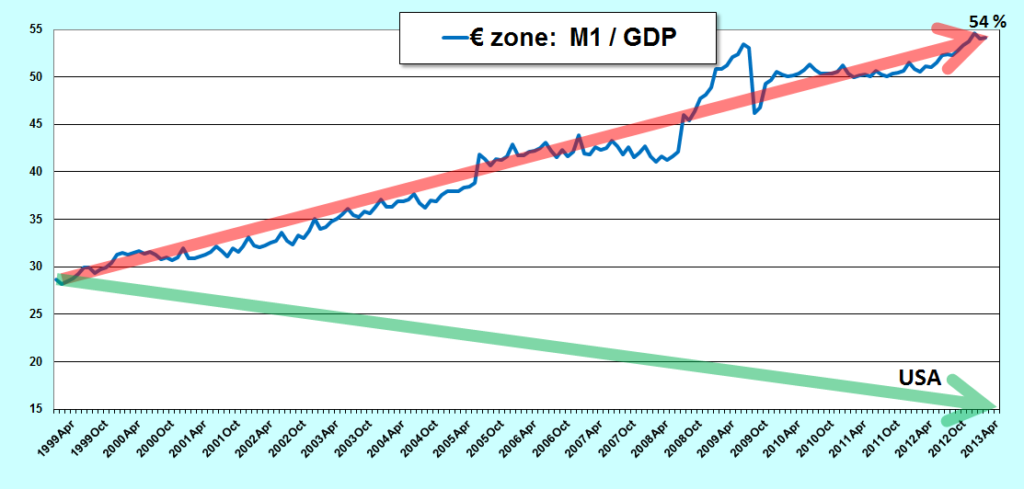

L’agrégat M1 continue à augmenter : il se montait à 5 124 milliards d’euros fin février !

Document 1 :

M1 représente 54 % du PIB dans la zone euro !

… alors que M1 ne représente que 15 % du PIB aux Etats-Unis, ce qui signifie qu’il y a une gigantesque bulle monétaire dans la zone euro… que personne ne remarque ! C’est pourtant gros !

Par analogie avec les Etats-Unis, M1 devrait se monter dans la zone euro à 1 400 milliards d’euros, ce qui signifie qu’il y a… 3 700 milliards en trop, c’est-à-dire de l’argent non gagné distribué en masse, de l’hypertrophie monétaire pure.

Cette bulle a commencé à éclater en Grèce, puis dans d’autres pays et à Chypre récemment.

La France est épargnée, pour l’instant.

Une telle bulle ne peut éclater qu’en faisant des dégâts considérables dans les pays où cela s’est produit et elle se traduit par une crise larvée dans les autres pays dans lesquels elle n’a pas encore éclatée, en attendant l’issue fatale et inéluctable.

En France, le total des dépôts des clients des 3 Gos banques cotées se monte à un total de 1 515 milliards d’euros, soit les trois quarts du PIB ! Les pertes seront alors gigantesques, incomparablement plus graves que celles des clients et des créanciers des banques chypriotes.

Tels sont les résultats du manque de culture monétariste des Européens viscéralement antilibéraux.

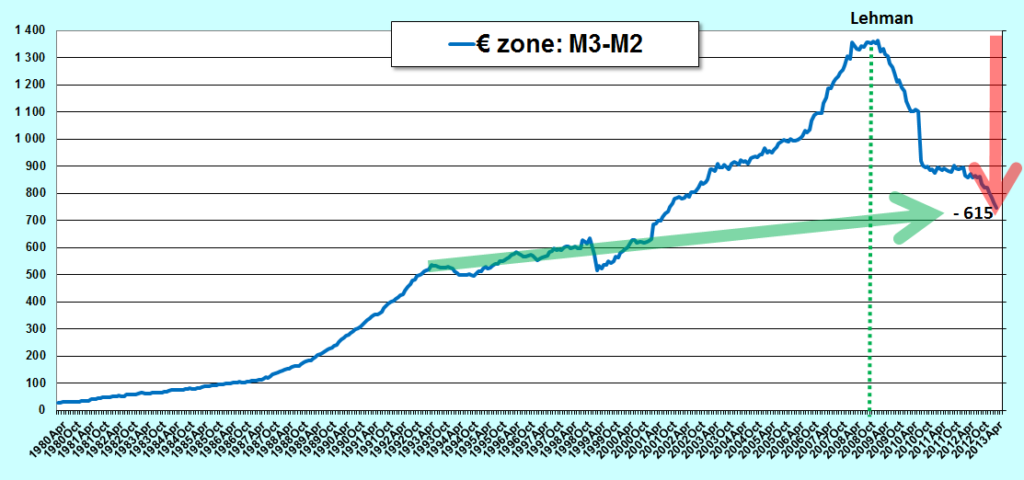

L’agrégat M1 devrait éclater, se dégonfler pour que la situation s’assainisse, or cela ne se produit pas. Par contre, c’est l’agrégat M3-M2 qui se dégonfle (il correspond à la trésorerie des entreprises) : 615 milliards d’euros en moins depuis le pic atteint fin 2008, ce qui signifie que les entreprises sont exsangues,

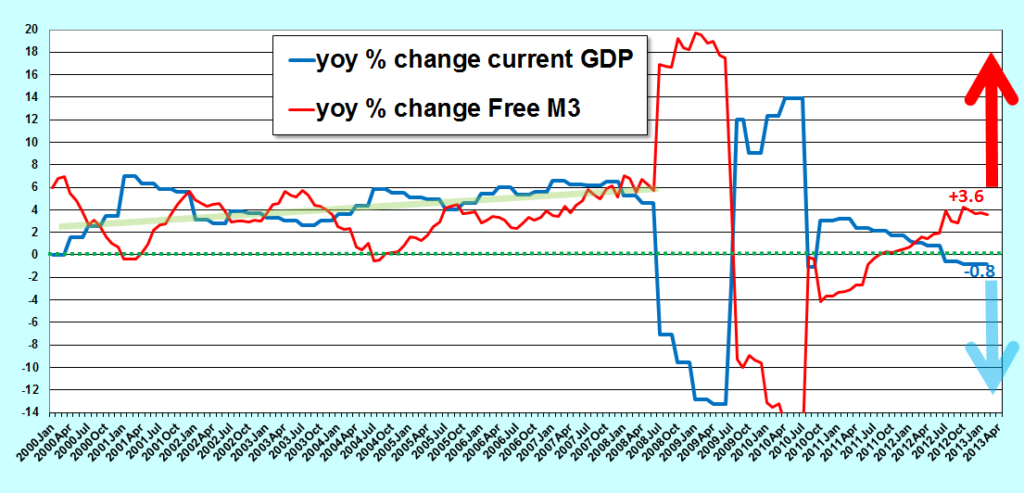

Document 3 :

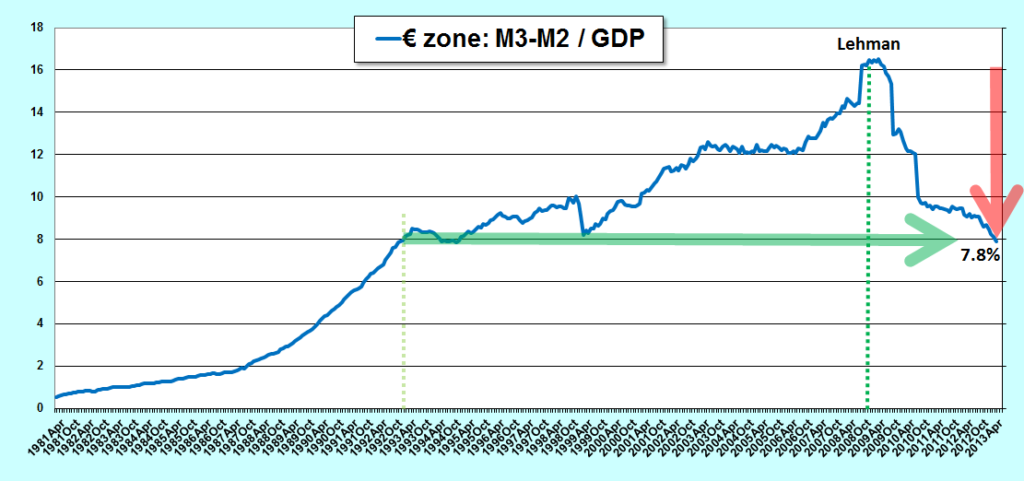

M3-M2 ne représente plus que 7,8 % du PIB contre 26 % début 2006 aux Etats-Unis,

Document 4 :

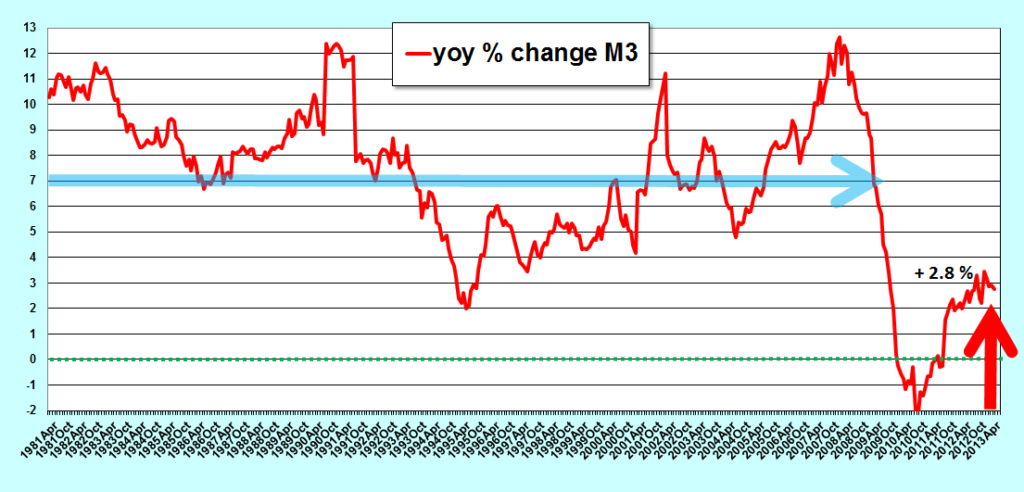

M3 augmente à un rythme relativement faible : 2,8 % d’une année sur l’autre, ce qui devrait se traduire par une augmentation du PIB, c’est-à-dire une croissance nominal dans les 3 %…

Document 5 :

… mais c’est le contraire qui se produit : une récession car la situation est hors de contrôle depuis les turbulences financières créées par le bombardier furtif B-2 et ses acolytes,

Document 6 :

Cliquer ici pour lire mon article précédent sur ce thème.

Monsieur Chevallier,

Pourriez vous, en quelques mots, me dire selon vous quelles peuvent être les conséquences concrètes de cette bulle monétaire et quelles devises pourraient tirer leur épingle du jeu face à une chute de l’Euro ?

Merci.

@ phoenix : je doute que jpc vous répondent directement, d’abord pour des raisons pédagogiques et ensuite parce que répéter dans les commentaires ce qui est contenu dans ses articles serait contreproductif. Á vous de prendre le temps de lire et de vous forger votre analyse. La mienne est que le dollar singapour et la monnaie chinoise (passager clandestin du dollar US) ne peuvent que monter.

Vendredi 5 avril 2013 :

Espagne : Moody’s garde une perspective négative sur le secteur bancaire.

L’agence de notation financière Moody’s a annoncé vendredi qu’elle maintenait sa perspective négative sur le secteur bancaire espagnol, car elle estime que la qualité des crédits va continuer à se détériorer dans le pays du fait de la poursuite de la récession.

« Les banques vont continuer à opérer dans une économie en récession, avec des niveaux élevés d’actifs non performants, qui devraient continuer à se détériorer de façon significative, et un maintien de la pression sur leur rentabilité et leur niveau de capitaux », a estimé Moody’s dans un communiqué.

L’agence tient également compte du fait que les banques espagnoles ont toujours du mal à se financer sur les marchés, que, de ce fait, elles sont toujours largement dépendantes des financements de la Banque centrale européenne, et qu’elles ont une exposition importante à la dette souveraine espagnole, notée « Baa3 » par Moody’s, soit le dernier échelon avant la catégorie spéculative.

Les banques de la quatrième économie de la zone euro, fragilisées par leur exposition au secteur immobilier sinistré, ont entrepris d’assainir leur bilan en comptabilisant d’importantes provisions et en renforçant leurs ratios de capitaux. Ces actions ont fortement pesé sur leurs résultats en 2012.

« L’amélioration des ratios de capitaux des banques, due en partie à leurs efforts actuels de recapitalisation, ne compense pas complètement ces sources de pression sur la note (du secteur), en particulier si l’économie ne s’améliore pas sensiblement en 2013 », a toutefois souligné Moody’s.

L’Espagne a replongé dans la récession depuis fin 2011, et son produit intérieur brut (PIB) a reculé de 1,4% en 2012.

Pour 2013, le gouvernement table officiellement sur un repli de 0,5%, mais le chef du gouvernement Mariano Rajoy a reconnu la semaine dernière qu’il serait contraint de revoir cette prévision. La Commission européenne prévoit une baisse du PIB de 1,4%, et le Fonds monétaire international et la Banque d’Espagne de 1,5%.

Moody’s a une perspective négative sur le secteur bancaire espagnol depuis 2008.

http://www.romandie.com/news/n/Espagne_Moody_s_garde_une_perspective_negative_sur_le_secteur_bancaire19050420131002.asp

en d’autres termes faut il comprendre que seulement et seulement si une mise en faillites de banques est réalisée, liée par exemple à un défaut sur certains engagements, permettrait apres avoir crevé cet abcès de retrouver une croissance proche de 3%?

l’argent non gagné = dettes non remboursées?

il faudrait donc achever nos banques systémiques?

merci de vos éclaircissements.

@ ben :

« l’argent non gagné = dettes non remboursées? » … Et non remboursables. Mais le problème me semble être le business modèle des pays ex riches : le train de vie des populations est en partie emprunté sur les marchés. On fait quoi quand les marchés demandent à être remboursés et ou cessent de prêter ? ….. Nous y sommes ! D’où les interventions non conventionnelles de Mario (et Ben). Mais après ces extrémités, reste quelle solution ? Nichts. Rien. Nothing. Nada.

« il faudrait donc achever nos banques systémiques? » … Il faudra surtout et malheureusement douloureusement procéder à une dévaluation non pas monétaire comme par le passé (merci l’euro…) mais à une dévaluation par les salaires. Associée à une répréssion fiscale. Nous y sommes et ça va durer 20 ans minimum. Après ? Dieu seul le sait.

« C’est simple ! » 😉

en effet Homer, c’est le chemin que nos politiques prennent. déflation salariale et répression fiscale.

Tout doit être sacrifié à l’euro y compris le pouvoir d’achat des euros que vous avez en poche…

cela dit, en france, la mise à mort du crédit agricole et de la socgen aurait du bon pour liquider les actifs puants

sans compter qu’avec les autres banques systémiques que compte le pays, on n’aurait pas de souci d’interruption du réseau…

mais rappelez vous keynes… le bon banquier n’est pas celui qui évite les dangers mais celui qui s’arrange pour faire faillite en même temps que ses collègues, de sorte qu’on ne puisse rien leur reprocher.

une période trouble au climat délétère de jalousie, suspicion généralisée de fraude, épiage sournois entre voisins tandis que les vrais nuisibles de politocards endetteurs ne sont jamais inquiétés.

la bce fournit liquidité pour éviter les crash pendant politique d’austérité…

sans compter que l’état pourrait se servir directement dans les comptes… vu le précédent chypriote, et l’approbation de la classe politique française (en premier desquels on trouve le moscovici)

mais si la grogne populaire monte trop, c’est le chemin de l’inflation qui sera pris.

c’est toujours ainsi que cela se passe comme le savent les béhaviotistes… une crise majeure systémique est là, on triture tout ce qu’on peut, austérise à bloc… et à la fin on lache les vannes de l’inflation petit à petit… puis tout d’un coup.

crise ==> austérité ==> inflation ==> hyperinflation

je ne sais pas où l’on va ni combien de temps cela va durer… avec les politocaards, tout est possible.

seule certitude : le pire arrive toujours

Bonjour Homer, le défaut sur les dettes pour vous n’est pas une option.

dommage

@ ben : le défaut sur les dettes semble inévitable ; je n’en parlais pas car à lon sens cela vient en dernier ressort et surtout je n’ai pas la moindre idée de comment cela s’articule techniquement. Je suis curieux d’aoprendre sur le sujet n’ayant pas encore eu le tps de creuser.

Cdlt.

Homer je ne suis pas non plus expert en la matière mais je pense qu’une sortie de l’euro serait le prémice à un défaut ordonné (négocié) ou non. C’est même certainement la raison de cet aveuglement à la conservation de cette monnaie létale sic.

Vendredi 5 avril 2013 :

Les banques italiennes ont dans leurs livres 125 milliards d’euros de créances irrécouvrables, soit une hausse de 17 % sur un an.

Lisez cet article :

Italie/banques : Fitch prévoit encore plus de provisions pour crédits douteux.

L’agence de notation Fitch prévoit que la tendance à l’accroissement des provisions pour crédits douteux va continuer cette année dans le secteur bancaire italien en raison de la « faiblesse » de l’économie, selon un communiqué publié vendredi.

La perspective décernée par Fitch au secteur bancaire italien demeure « négative », indique-t-elle, expliquant que « les banques font face à une nouvelle année difficile, dominée par l’incertitude économique ».

Le montant des prêts douteux a atteint 125 milliards d’euros fin 2012, en hausse de près de 17% sur un an, rappelle Fitch, citant des statistiques de la Banque d’Italie. Une tendance « qui a peu de chance de ralentir tant que l’économie ne se reprend pas », souligne Fitch.

Le PIB italien devrait reculer de 1,8% cette année, selon l’agence qui prévoit toutefois « un début de reprise au deuxième semestre 2013, ce qui devrait progressivement faire ralentir le flux de nouveaux crédits à risque ».

L’agence note que nombre de banques italiennes ont amélioré leur capitalisation ces derniers temps en se défaisant d’actifs risqués et qu’il est « important » qu’elles continuent sur cette voie, faute de quoi leurs notes pourraient se retrouver « sous pression ».

http://www.romandie.com/news/n/Italiebanques_Fitch_prevoit_encore_plus_de_provisions_pour_credits_douteux66050420131301.asp

Chiffres de l’emploi US sont mauvais. tout va mal aux USA!

M’est avis que l’on est [b]reparti pour un tour en Grèce[/b], la Grèce étant dans plusieurs sens, l’étape intermédiaire idéale à une extension italienne.

Profitons donc du week-end, puisque la semaine suivante s’annonce pluvieuse.

Bonne fin de semaine à tous.

Et pour finir la semaine, « l’emploi américain fait chuter le CAC »…

http://bourse.lefigaro.fr/indices-actions/actu-conseils/l-emploi-americain-fait-chuter-la-bourse-de-paris-395618

Pardi… le système financier eurozonard est tellement sain et vertueux qu’une quinte de toux aux Etats-Unis tétanise les opérateurs européens… C’est pathétique….Il n’y a eu « QUE » 88.000 créations de poste au mois de mars.

Et donc la corrélation de la chute du CAC ce jour (-2.2%) l’emploi américain est évidente.

Et avec ceci ? « Parmi les rares indicateurs en zone euro, les ventes de détail ont baissé de 0,3% en février, après une augmentation de 0,9% en janvier (chiffre révisé). »

Goldman chief economist Hatzius:

Even after the disappointing jobs data today, the recent economic data has overall been encouraging

– GDP slowdown in Q2 and Q3 will be due to inventory cycling and the sequester.

– BOJ is playing catch up with what the Fed has been doing over time, think its the right call

– Does not expect to hear much about QE tapering for the next few weeks or months.

ACHTUNG……!!!!!!!!!! YAWHOL

http://www.latribune.fr/opinions/tribunes/20130403trib000757365/la-zone-euro-une-fabrique-a-crises-made-in-germany.html

La Tribune … On y trouve à boire et à manger … Concernant la réaction à courte vue plus haut sur le chômage et les US, quid des entreprises gorgées de trésorerie ? Quid de M1 à un ratio raisonnable ? Quid de le Fed qui fait la pluie et le beau temps ? Quid de l’exploitation minière ? Quid de l’avantage de corporate US en zone asean et pacifique ? ……

J’ai commencé à travailler en 1966 je gagnais 500 frs , un français faisait construire une maison neuve pour 20000 frs , depuis les politocards ont vendu l’europe à la Chine , un salaire moyen est 26 fois plus élevé qu’en 1966 , ce qui m’étonne c’est que l’europe ne se soit pas encore écroulée.

Samedi 6 avril 2013 :

Olli Rehn, commissaire européen aux affaires économiques et monétaires, a déclaré samedi que le modèle de sauvetage de Chypre était « exceptionnel », mais que les grands déposants des banques européennes pourraient souffrir si une banque venait à faire faillite.

« Chypre constituait un cas particulier (…) mais la directive bancaire à venir prévoit que la responsabilité d’un investisseur et d’un déposant s’exercera dans le cas d’une restructuration bancaire ou d’une mise en sommeil », a-t-il dit dans une interview accordée à la télévision finlandaise YLE.

Une directive sur la sécurité bancaire est en cours d’élaboration à la Commission européenne. Elle prévoit d’introduire dans les législations nationales la question de la responsabilité des investisseurs.

« Mais la hiérarchie est très claire : d’abord les actionnaires, ensuite éventuellement les investissements et les dépôts non garantis. Cependant, la limite des 100.000 euros (de garantie) est sacrée : les dépôts inférieurs à cette somme seront toujours garantis », a ajouté Olli Rehn.

http://www.lesechos.fr/entreprises-secteurs/finance-marches/actu/reuters-00512207-rehn-ue-les-gros-comptes-bancaires-pourraient-etre-touches-555759.php

Les banques européennes ont dans leurs livres 922 milliards d’euros de créances irrécouvrables.

Par exemple, les banques italiennes ont 125 milliards d’euros de créances irrécouvrables.

Dans cette situation de faillites bancaires généralisées, il ne reste plus que l’Etat pour sauver tout le système. Mais comment un Etat surendetté peut-il agir concrètement ?

Un Etat surendetté peut :

– Lever des impôts supplémentaires

– Ou alors voler les dépôts des épargnants supérieurs à 100 000 euros

– Ou alors demander à la BCE de lancer ses rotatives à plein régime (la demande devra se faire très discrètement !) : c’est la planche à billets

– Ou alors se déclarer en défaut de paiement

– Ou alors déclarer la guerre à un pays étranger pour lui voler ses ressources.

La solution à la mode, c’est la solution chypriote : l’Etat surendetté vole les dépôts des épargnants supérieurs à 100 000 euros.

Ce que Olli Rehn annonce aujourd’hui, c’est la généralisation du modèle chypriote partout en Europe.

Le président de l’Eurogroupe Jeroen Dijsselbloem l’avait déjà annoncé il y a quelques jours.

Olli Rehn et la Commission Européenne viennent de le confirmer aujourd’hui.

Et pendant ce temps-là, en Norvège….

http://www.latribune.fr/actualites/economie/union-europeenne/20130403trib000757440/norvege-les-malheurs-d-une-economie-qui-se-porte-trop-bien-.html

@Julien,

Exellent ! C’est parce que nous allons trop bien que tout va mal !

Avant, nous soignons le mal par le mal, et aujourd’hui nous soignons le bien par le mal, peut’être que demain se sera le mal pour un bien et après-demain …

Mais pour la BCE c’est le mal pour nous, le bien pour eux, ou, si vous préférez, soigner le bien par le bien pour leurs petites histoires et nous laisser l’adition comme seule alternative, enfin, tant que la crise est dernière nous bien entendu.

Cela change des analyses de Monsieur Jean-Pierre Chevallier, mais, je ne pense pas que cela fasse trop rire… s’il faut aussi se méfier des banques qui vont trop bien ou allons-nous? Et pourtant…

@ Homer : Merci pour votre réponse et votre avis concernant les devises qui pourraient s’en tirer a bon compte.

Concernant le reste de ma question, a savoir, les conséquences possibles, je ne sais pas trop ou trouver des èlèments de réponse. La majorité des billets que j’ai pu lire ici fait état des forts leviers des banques et de la situation monétaire très tendue mais je n’ai rien vu concernant les scénarios possibles d’un éclatement du système monétaire ou de l’Euro et des conséquences socio-économiques qui s’en découleraient. Auriez vous un billet a me conseiller pour me guider ?

@ Phoenix : nombre de papiers se risquent à prioriser les scénaris possibles concernant la répression funancuère généralisée. Toutefois un article récent de Sannat présente l’intérêt d’être terre à terre, plein de bin sens pratique : «La réquisition de votre épargne est officielle !»

assistera t on au licenciement pour faute des 400 000 salariés des gos banques ? Le 1% logement va t il enfn disparaître et les salariés avec ? Et la Dexia pendant ce temps. Et la faute des recruteurs ?

tiens ce petit articile va surement plaire à notre cher Mr Chevalier.

http://www.zerohedge.com/contributed/2013-04-05/oh-no-it-possible-3rd-irish-bank-hidden-charges-not-revealed-its-annual-repor

Assez stupéfiant !! Mais cela reflète bien le fait qu’il est très difficile maintenant de se fier à ce qui est publié.

D’où l’importance des capitaux propres… et le risque de faillite avec la responsabilité des actionnaires, créanciers obligataires, clients et contribuables…

Je me pose des questions ‘ en France » :

les Entreprises en France qui ferment ( encore Heuliez cejourd’hiui) ! attendent repreneurs-investisseurs. !.

rien n’est a ecrire,tout est a relire en matiere d’economie